いつもご愛読いただきありがとうございます。今回は3年の間に受けた500件近い相談内容から判明した「損をしないファクタリングの利用方法」をお伝えしていきます。

特に「ファクタリング業者の選び方」に関して強く言及していこうと思います。このサイトを閲覧した、一人でも多くの経営者様の資金の悩みが解決することを願っています。

Contents

最新版おススメ優良業者

およそ3年間の間に多くのファクタリング業者が廃業し、未だに多くのファクタリング業者が参入しています。大手の新規サービスや海外資本の流入も見受けられます。そんな中で、実際にこのサイトを訪れる経営者の皆様の相談内容から、最もおススメできる業者を選定致しました。

それが「株式会社アットマネジメントJAPAN」さんになります。

[aside type=”normal”] 申し込みに関して

急ぎの際は「0120-818-988」から、営業時間外も「お問い合わせ」から24時間相談できます。[/aside]

詳細に関しては、順を追って説明しますが、会社の規模が大きく情報の透明性が高いことが印象的です。他の会社に比べ、取材時に買取方針や審査に関しても一切隠すことなく話していただけたことが最も好印象でした。

また、当初の取材時から買取に関する掛け目や手数料がほぼ、変動していないという事が最も信頼できるポイントです。気になる方はまず電話でお問い合わせしてみることをお勧めします。

[btn class=”lightning big bg-yellow”]申し込みページはコチラ[/btn]

現在、多くのファクタリング業者が同様の条件を掲げています「業界最安手数料・最短翌日・手数料3%~」等です。AIでの審査やその場で調達可能金額を提示するサイト・サービスも珍しくないものとなっているのではないでしょうか。それらの仕組みや宣伝文句の業者に申し込んで資金繰りが改善するのかといえば”No”です。

直接利用者へのヒアリング・現場への取材を踏まえ最も安心して利用できる業者を今回はご紹介させていただきます。

株式会社アットマネジメントJAPANを紹介する理由

株式会社アットマネジメントJAPANを紹介する理由はいくつか存在します。上記でも軽くご紹介しましたが、以下の内容が大きな理由となります。

- 電話対応が非常に丁寧である点

- 資本金が大きく、2フロアでオフィスも広い点

- 虚偽広告が見受けられない点

- 事業開始から、一貫した買取方針である点

- 一括見積・10秒診断等利用していない点

- 全国対応実績が多い点

- 他社から乗り換えが多く、クレームがほとんど無い点

電話対応から分る優良業者のポイント

電話対応の内容に関しては、なかなか合い見積もりが取りづらい商品の為、実感する方も多くはないかもしれません。しかし、新しく設立した業者や、データのみで審査を行うマニュアル的な業者は外部や電話対応だけの担当者を置いているケースが多く、電話口でのヒアリングがうまく進まない事も多いです。

専門の知識がある担当者が電話口に出るだけでも、多くの情報を聞くことができますし、ファクタリング以外の最適な資金調達方法を案内してもらえることも少なくありません。

ファクタリングに関しては、数値だけでは審査が難しい案件も多く、一括診断やAI・最短即日を謳う業者を推奨しない理由もここにあります。

[aside type=”warning”] 専門知識のある担当者の有無

機械的に診断するサービス・一括診断よりも知識のある担当者が付く業者のほうが安心できるケースが多い [/aside]

資本金の大きさと調達可能金額のポイント

資本金の大きさや、オフィスの広さに関しても、ネットでは確認が十分に取れないことが多いです。

しかし「資本金が300万円しかないのに、最高で1億円調達可能」と書かれていても安心して契約できないのではないでしょうか?

そんな中、アットマネジメントJAPANは7000万円を超える資本金があり、最大5000万円を謳っているので安心できる数少ない業者の一つなのは間違いありません。

[aside type=”warning”] 資本金の大きさと調達可能金額のバランス

調達可能金額<<資本金。上記と資本金5000万円以上が一つの目安。 [/aside]

宣伝内容と手数料相場のポイント

虚偽広告は、ファクタリング業者選びで最も気を付けるべきポイントです。よく見受けられる「リピート率95%~」「手数料3%~」「最短即日」等は特定条件下での内容でしかありません。

最も多いのは、3社間ファクタリングの手数料を表記し、ヒアリング後は2社間ファクタリング契約なので28%での契約になるというパターンも非常に多いです。

そういった詳細を、最初の申し込み時点で電話口でおおよその金額や手数料を提示してくれる会社を選ぶことをお勧めします。

[aside type=”warning”] 広告内容と手数料見積もりは要チェック

最初のヒアリング時にハッキリと”2社間ファクタリングだと、コストはいくらですか”と聞くことが重要です。

参考までに各契約体制の手数料相場を表記しておきます。

3社間ファクタリング契約:2%~15%

2社間ファクタリング契約:13%~27%

[/aside]

買取基準・方針の見るべきポイント

買取基準に関しては、様々な企業を長く見ていると変化が良く分かります。現状での判断は難しいポイントも多いと思いますが、営業開始時から一貫して買取方針や手数料を設定している企業のほうが安心して依頼をできます。

買取側の企業利益を中心に手数料を変動させず、企業の支援やコンサル等の理念的な部分に重きを置いている印象が強い為、高い評価をしています。

[aside type=”warning”] 買取基準の一貫性の大切さ

長い目で見続けないと判断できませんが、広告は手数料5%で集客し、実際の買取は32%だった。去年は25%で買取していた。というように大きく変動した業者も少なくはありません。[/aside]

一括見積もり・10秒診断などから解るポイント

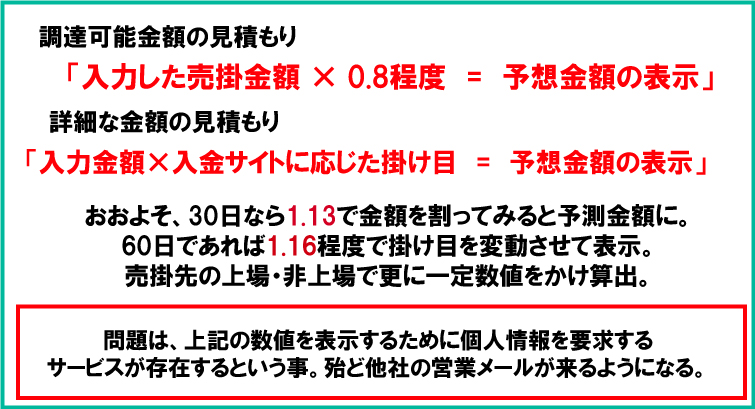

一括見積や○○秒診断等のサービスは非常に便利で、多くのサイトにも実装されています。しかしながら、実際は申し込み候補の顧客情報(会社の個人情報)取得のための仕組みであることが多いです。

もっとも有名な診断系サイトも入手した個人情報を多くの業者に転売していると噂が入ってきています、実際に宣伝メールが突然来るようになったと相談を何件も受けています。

問題なのは、自社のリストが複数の業者に渡り、知識がないまま、知らないうちに債権の2重譲渡契約をしてしまったり刑事事件に発展しかねない環境になってしまうことです。

また、営業してくる会社もどんな会社かわからない為、本当に資金が必要なタイミングで闇金業者を利用してしまう可能性もあります。

[aside type=”warning”] 安易に診断系サービスを利用しない

個人情報を取得するためのサービスを作り、広告でそれを集めて個人情報を売買する企業も少なくありません。そういった仕組みを置いているサイト、企業は十分吟味して問い合わせや電話窓口から相談するほうが無難です。

そもそもそういった仕組みを使っていない、誠実に営業している企業のほうが好感が持てます[/aside]

全国対応実績から判断するポイント

全国対応に関してはほとんどのファクタリング業者が発信している宣伝文句ではないでしょうか。しかし、全国の法人企業から買取を受け付けていても契約時は「来社面談が必須」である企業も少なくありません。ファクタリング業者は都内に多くの拠点を構えている業者が多く、どこも全国対応と表記している場合が多いです。

そういった点で「出張買取をしていただけますか」と最初に聞く必要があります。

交通費の請求に関しては、会社によって異なる為ある程度事前に確認しておくことをお勧めします。

[aside type=”warning”] 全国対応と出張買取の違い

実際に全国的に出張買取を実施するためには、ある程度の従業員数も必要です。本当に実績のある会社を見極めるためにもまずは相談が重要です。

アットマネジメントJAPANさんの場合は、東北から九州まで買取実績が確認できています。[/aside]

他社からの乗換実績、クレーム内容等のポイント

他社からの乗換実績等も外部から見えないのでわかりづらいと思われます。ファクタリングを利用した経営者の多くが業者の乗り換えを検討することがあるようです。理由はやはり、資金調達のコストの大きさもありますが、ファクタリング会社側が3回以上の買取を断る事も理由に挙げられます。

連続した買取は、融資ではないかとみられるリスクやファクタリングの仕組み上、企業の利益を著しく損なう可能性も高いからです。

資金調達を継続して受ける必要がある中で、買取を拒否されてしまうとどうしても他社に相談する必要が発生するというのが現状ではないでしょうか。そんな中で、債権の登記状況や倒産リスクから乗り換えを拒否するファクタリング会社は非常に多いです。今回取り上げたアットマネジメントJAPANはしっかりと調査し、可能な限り買取対応をいしている印象があります。

実際に様々なファクタリング会社からの乗換実績があり、利用後のヒアリングでも「助かった」といった系統の感想が多く、クレームもほとんど見当たらないというのは非常に強力な判断材料の一つでは無いでしょうか。

[aside type=”warning”] 他社からの乗換実績は貴重な資金調達窓口

他社からの乗換実績に関しては、情報提供を受けられないことが多いです。そんな中、実績を多数確認できるアットマネジメントJAPANはそれだけでも貴重な存在だといえます。[/aside]

[btn class=”lightning big bg-yellow”]公式サイトをチェック[/btn]

90社チェックした際の評価ポイント

3年間の紹介データと併せ、新たに90社近くのファクタリング会社を再調査いたしました。調査したファクタリング会社は以下になります。

[colwrap]

[col3]

| ファクタープラン |

| 株式会社リソースプロ |

| 株式会社西日本ファクター |

| ファクタリングゴールド |

| ジャパンマネジメント(ファクタリングの窓口) |

| 株式会社ビートレーディング |

| 株式会社トラストゲートウェイ |

| 株式会社トップ・マネジメント |

| 株式会社三共サービス |

| 資金調達レスキュー |

| 株式会社JTC |

| ワダツミ株式会社 |

| 株式会社GCM |

| 三菱UFJファクター株式会社 |

| 株式会社No. 1 |

| 有限会社WHATEVER |

| 一般社団法人財務会計支援機構 |

| ビジネクスト株式会社 |

| 株式会社一福 |

| 東信商事株式会社 |

| F3support |

| みずほファクター株式会社 |

| 株式会社New Asia Consulting |

| ウィンパートナー |

[/col3]

[col3]

| ピーエムジー株式会社 |

| 株式会社インフィニティー |

| アルシエ株式会社 |

| 三田証券株式会社 |

| NTTファイナンス株式会社 |

| アクリーティブ株式会社 |

| エムスリードクターサポート株式会社 |

| エヌエスパートナーズ株式会社 |

| リコーリース株式会社 |

| ロジファクタリング株式会社 |

| サンチュアセットマネージメント株式会社 |

| 東京エスピーシーマネジメント株式会社 |

| 株式会社エビスホールディングス |

| 株式会社ジェイエスシー |

| JBF |

| 株式会社ネクストスタイル |

| 株式会社ビーティーシーエム |

| 株式会社ビーピーエー |

| ライズキャピタルマネジメント株式会社 |

| 株式会社ジャパン・ファイナンシャル・ソリューションズ |

| 株式会社日経ファイナンシャルトライ |

| 株式会社STS |

| 株式会社THIRD-i |

| 株式会社SMEサポート |

| 株式会社FEF |

[/col3]

[col3]

| 株式会社ライジング・インベストメントマネジメント |

| OLTA株式会社 |

| ラクセルパートナー株式会社 |

| 株式会社エルネスト |

| 株式会社アクレス |

| ファクタリングジャパン |

| 株式会社ウィット |

| えんナビ |

| ファクタリング東京 |

| 債権買取センター |

| サポートバンク |

| 株式会社WINGLE |

| FS東京株式会社 |

| アルファノート株式会社 |

| 株式会社ライフ |

| Tranzax株式会社 |

| ジースリーコーポレーション |

| 株式会社四葉アドバンス |

| 株式会社クリエイトイノベーション |

| 株式会社ドリームゲート |

| 株式会社三和プロフィット |

| 株式会社東洋商事 |

| 株式会社Kサポート |

| 株式会社ネットプロテクションズ |

| クイックマネジメント |

| 株式会社エーストラスト |

| 高額質屋 |

| GAP ACCESS株式会社 |

| 宝商事 |

[/col3]

[/colwrap]

まずは、ホームページで記載している情報を精査していきました。運営会社名がサービス名と異なる場合も多数確認できました。

取り扱い商品に関しても、2社間のみ・3社間のみの表記の会社も多数存在し、それぞれ得意分野が異なる印象もありました。

注目すべきは資本金と代表者名の表記の有無です。この部分を精査するだけで表記の会社の3分の1程度しか信用できる会社は残りませんでした。

加えてオフィスがレンタルオフィス・シェアオフィス・バーチャルオフィスの企業も一度省くことにしました。

訪問買取専門にすれば、確かにオフィスも必要なくなってしまいますが、本当に資金繰り改善までサポートする会社でなければ、契約後上手く会社が回らなくなる可能性が高いと判断したからです。

コンサル系統の話になる際に、書類の保管や、お客様とオフィスで面談するスペースがない会社を紹介するのは気が引けると思ったからです。

そうすると数十社に絞られます。その中から最短即日・業界最安等の実績の確認しづらい広告内容や、最高買取額が資本金を上回っているものは除外致しました。

キャッシュがいくら社内にあるかはわからないですが、投資家からの出資を受けて決裁を採る形態の会社は審査に時間がかかってしまうケースが多いためです。

残った数社からは、実際の利用者からのヒアリングなどを参考にスコアリングし、そのうえで取材に応じていただいた内容から優良業者を選定致しました。

現在注意喚起されている3大トラブルと対策

ファクタリング利用者から寄せられる相談で現状多い問題が以下の3点です。これらのクレームが少ない企業でないと申し込みは推奨できないと感じています。

- 個人情報の漏洩に関する問題

- 契約ギリギリまで引き延ばし手数料を高くする問題

- 契約書を渡さず、債券の登記抹消も連絡しない問題

個人情報の漏洩に関しては、上記の診断サービスなどでも言及しました。

ヒアリング対応時に「突然関係ない営業メールが大量に届くようになった」といった相談が多いのです。実際に「何かWEBで申し込みやサービスの利用をされませんでしたか?」と聞くと、ほとんどの経営者の方が診断系・一括相談系のサービスを利用していました。

上記の事で何か気になることがあれば、優良業者のみをご案内している「資金調達コンシェルジュ」というサービスに相談してみてください。

他の資金調達方法との比較

ファクタリングの利用時に、よく相談を受けるのが「コストが重そうなので他の手法はありませんか」という相談です。

おおよそですが、ざっくりと以下のような基準で調達方法を頭に入れておくとよいと思います。

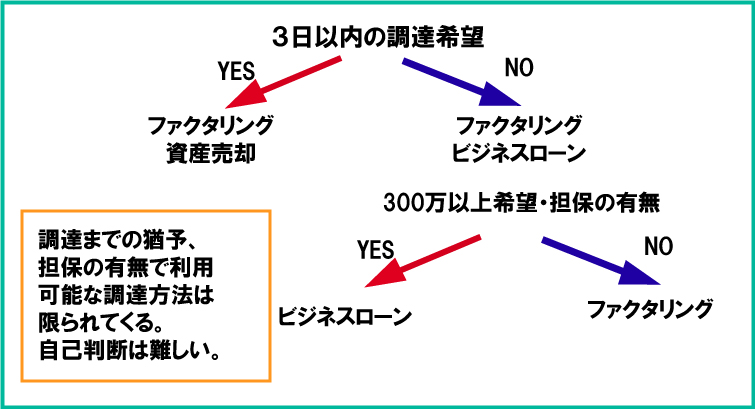

まず、重要なのは資金需要日までの猶予です。何日後までに資金が必要なのか、何日前までに必要書類を準備できるのかによって調達手法は絞られてきます。

銀行融資の審査を落ちた際は、保証協会を含む様々な他の調達方法が存在します。

しかしながら、1週間以内の調達となるとほとんどの手法が困難になってしまうというのが、国内の資金調達の現状です。

基本的には、ノンバンク系の調達等いわゆるビジネスローンでの調達がメインとなってしまいます。問題は利用後に借り入れとして負債が残ってしまうことです。

この部分は当然通帳にも反映されてくるので、改めて金利の低い他の資金調達の審査時に引っかかってしまう可能性が出てまいります。

そうなると、最も望ましい銀行からの借り入れはさらに難しくなってしまうという悪循環に陥る可能性も有ります。

[kanren postid=”629,1767″]

加えて、大きな問題は融資を受けられる金額にあります。必要な資金が500万円であっても、融資可能な金額が足りないという状況が殆どだと思われます。

現状銀行の審査基準並みに、ビジネスローンの審査も厳しい側面があったり、メガバンクのビジネスローン部門は実際にノンバンクが審査を請け負っている等のケースもあります。

そうなってくると、借りられない・借りられても足りないという状況に陥ってしまう可能性が高くなります。

ビジネスローンは、複数社申請を出すか、別の調達方法と併せて利用する前提で構えておくことを推奨しています。

無担保で初回に借り入れできるのが多くて200~300万円前後。担保有でも400~500の調達が限度だと考えてください。もちろん担保物の内容にもよります。

審査期間にも大きく影響がでます、担保なしでは1週間以上、担保有では最短3~4日程度で審査対応していただける可能性があります。

そうなってくると、短期間での資金調達は「資産を担保に入れるか、債券を売却するか」のどちらかとなってくるケースが非常に多いです。

[btn class=”lightning big bg-yellow”]ファクタリングをチェック[/btn]

まとめ

現状、様々な資金調達の手法が生み出されていますが、その多くが銀行融資にとって代わる規模には成りきっていない状況です。

そういった中で、数少ない調達手法を確認し、利用していく事が自身の会社を守ることに繋がっていきます。

ファクタリングに限らず、正しい知識を身に着け、自身の目で業者を選び相談することが重要です。