会社を存続させるためにはお金が必要となります。そして、使えるお金が無くなると当然会社はなくなってしまいます。そのため、企業がお金を準備するための手段を多く知っておくことは、会社を存続させるためにも大切な事だといえます。

そこで知っておきたいのが、手形を使った資金調達手法の1つである「手形の売却」です。

本来手形は、支払期日が来ないと現金化ができません。しかし、手形は支払期日が来る前に現金化が可能なのです。

ここでは支払期日が来る前に手形を売却する方法や、メリットやデメリット、注意する点などについて解説していきたいと思います。

Contents

手形とは?

「手形の売却」について解説していく前に、そもそも「手形」とは何なのか軽くおさらいをしておきましょう。

Wikipediaによると

一定の内容の証明となる証文には手形を押したことから、一定の資格や権利を証明する書面そのものも手形という。通行手形(関所手形)、切符手形(切手)、約束手形、為替手形といった使われ方をする。

上記が転じたもの。有価証券としての一種である約束手形と為替手形の事(広義には小切手も含む)を指すのが一般的である。

出典: フリー百科事典『ウィキペディア(Wikipedia)』

そしてビジネスで主に商取引されているのは「約束手形・為替手形」です。

2つの手形がどのようなものかというと

- 商品の販売やサービスの提供をした際に現金の代わりに支払われる有価証券のこと

- 手形に記載された支払期日に、額面金額分の現金の支払いを約束したもの

を言います。こうした手形は現金とは違うものの、一定の金額価値があるため商取引の場で使われることが多いです。

また約束手形・為替手形の違いについて簡単に触れると次のようなります。

-

- 約束手形:2社間での商取引で、後日支払いを約束した手形のこと

- 為替手形:3社間での決算を一括で行うための手形のこと

手形で資金調達を行う際には、このような手形を支払期日が来る前に売却し調達を行います。

手形の売却とは?

「手形の売却」とは「支払期日が来たときに金融機関や業者に手形を持ち込み現金へと換えること」です。

しかし、早急に現金を用意する必要が出てきた場合、支払期日まで待ってはいられないということが多々あるかと思います。

そこで手形の売却を「支払期日が来る前に行う」ことで、資金を調達するための方法を探すことなく現金を用意することが出来ます。

そして、この「支払期日が来る前に手形を売却する」ことを「手形割引」とよびます。

手形割引とは

手形割引について具体的にいうと

を言います。つまり資金調達における「手形の売却」とは「手形割引」のことを指しています。

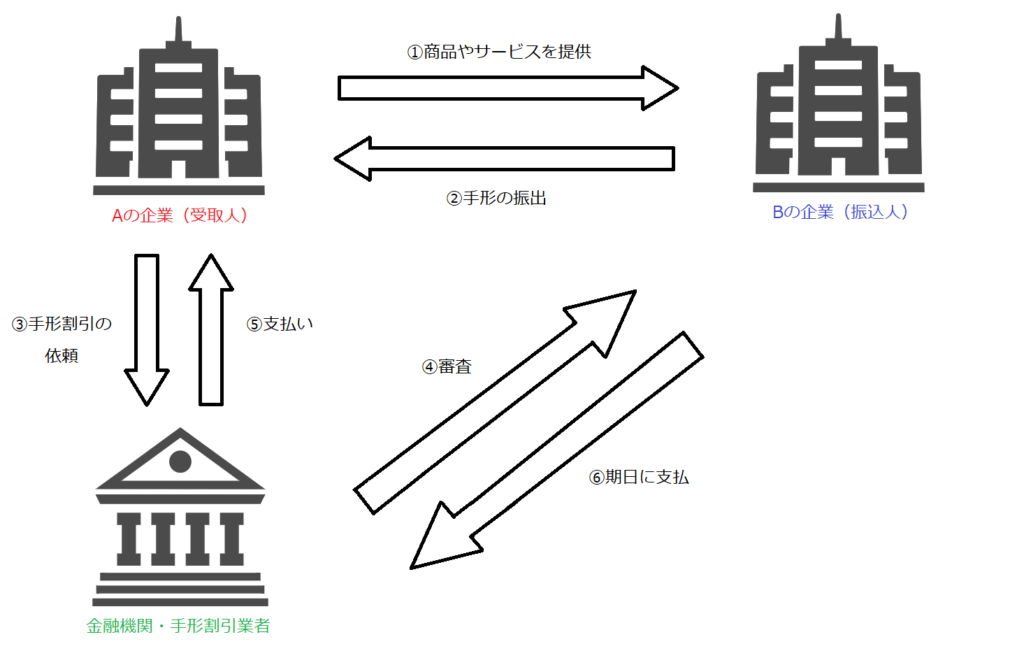

手形割引の現金化の流れ

手形割引における現金化の流れは次のようになっています。

-

- Aの企業(受取人)がBの企業(振出人)に商品やサービスの提供

- Bの企業(振出人)がAの企業(受取人)に手形の振出し

- Aの企業(受取人)が金融機関(銀行)や手形割引業者に手形割引を依頼

- 取引銀行や手形割引業者がBの企業(振出人)の審査

- 審査通過後、利息や手数料を除いた金額をAの企業(受取人)に支払

- 期日にBの企業(振出人)が割引人に支払い

このように支払期日前に金融機関または手形割引業者に依頼を行うことで、早期に資金調達が行えます。

手形割引のメリットとデメリット

手形割引には、金融機関または手形割引業者のどちらを利用するにしても共通したメリット・デメリットがあります。

それぞれのメリット・デメリットにどのようなものがあるか見ていきましょう。

メリットについて

手形割引のメリットは3つあります。

1.最短即日で資金調達が可能なこと

手形は支払期日まで待たなければ現金になりませんが、手形割引の場合早期に資金調達が可能な点がメリットとなります。また、手形割引業者によってはその日のうちに現金化することができるため、早急に現金を用意しなければいけない場合は業者を利用するのも手です。しかし、「悪徳業者の場合手形を持ち逃げすることもある」ので、ちゃんとした業者であるかどうかを見極めることが大切です。

2.賃金業法が適用されるため、金利に上限があること

「手形」というのは、そもそも手形を担保にした「融資」であるため、銀行・業者のどちらを利用しても「利息制限法」がそれぞれ適用されます。そのため100万円以上の額面金額であっても、最大15%以内の年率で利用できる点がメリットとなります。

デメリットについて

手形割引のデメリットは2つあります。

1.利息や手数料分差し引かれるため、本来の金額から少なくなること

本来満期日が来れば額面金額分で支払われますが、手形割引は満期日までの利息や手数料が引かれますので、本来受け取るはずの金額より少なくなる点がデメリットとなります。いくら利息制限法が適用されるといっても、額面金額が高ければ高いほど利息による金額も高くなるため、利用には注意が必要となります。

2.買戻し義務があること

手形割引では、手形の振出人が銀行や手形割引業者に代金を支払う必要があります。しかし振出人が代金を支払えず不渡りの状態となった場合、依頼側が銀行や手形割引業者に代金を支払う必要がある点がデメリットとなります。

手形は「売買ではなく融資」であるため、銀行や業者は買戻し請求権の行使が依頼人に対して行えます。また、満期後の買戻し請求権を行使された場合、支払い遅延で生じた利息も支払いの対象になるので、支払い金額が増加することになってしまいます。

そのため「買戻し義務があること」をしっかり把握していなければ、経営を改善するために手形割引を行っていたはずがかえって資金繰りが悪化しかねません。したがって、手形割引を利用する際には、取引先の経営状況など注意しながら利用することが大切です。

手形割引でかかるコストの種類

手形割引の利用には、利息や手数料といったコストがかかります。そして利用の際には必ずかかる手数料が2つと、利用先が手形割引業者の場合にかかる手数料があります。

利用の前にどのような種類があるか確認しておきましょう。

1.手形取立料

まず1つ目が「手形取立料」です。手形取立料とは「手形を期日前に交換する際に発生する事務手数料のこと」です。

この手形取立料は、手形1枚につき取立料が発生し料金は600~1,000円程となります。これは銀行や手形割引業者も同じですが、銀行が提示する条件によっては金額は変わってくるため、いくらになるのか事前に調べておきましょう。

2.手形割引料(手形割引率)

2つ目が「手形割引料」です。手形割引料とは「手形を期日前に現金化した日から、期日までの日数分の利息のこと」です。

手形割引は、手形を担保に銀行や業者が資金を融資しているため、利息が必ず発生します。

また手形割引料の利息は銀行や業者によって異なり、利息率は次のようになっています。

-

- 都市銀行:1.5%~3.0%

- 普通銀行:2.0%~3.5%

- 信用金庫:2.5%~4.5%

- 信用組合:3.5%~5.5%

- 専門業者:3%~20%

そして、手形割引の手数料の中で最も手数料が高くなるのがこの「手形割引料」です。手形割引でなるべく手数料を抑えるためには、手形割引料が安い銀行・手形割引業者を選ぶことが大切です。

3.手形割引業者の手数料

一部の手形割引業者では次のような手数料が掛かる場合があります。

-

- 手形割引約定書印紙代:手形割引約定書を締結するための印紙代のこと(約4,000円ほど)

- 配達料:取引が遠方の場合、出張して手形交換や金額を渡すときに発生する配達料のこと

- 保証料:手形が不渡りとなった場合、保証として手形割引業者が子会社に保証契約を行う際の手数料のこと

- 調査料:手形の振出銀行の信用調査や審査にかかる手数料のこと

- 事務手数料:手形割引に伴う事務手数料のこと

手形割引業者ではこのような手数料が掛かりますが、保証料・調査料・事務手数料については、なるべく多くの顧客を呼ぶためにもほとんどの業者で徴収していません。

手形割引料の手数料計算

手形割引でコストの大半を占めているのが「手形割引料」です。

手形の額面金額・支払期日までの日数が大きくなるにつれコストが高くなるため、事前にどの程度かかるか計算しておきましょう。

手型割引料の計算式

計算方法については

となります。そして全体の手数料は「手形割引料+取立手数料」となります。

手型割引料の計算例

例えば、手形の額面金額が100万円、手形割引率が10%、支払い期日までの日数が50日の場合、上記の計算式に当てはめると

手型割引料 = 1,000,000(円) × 0.1 × 50(日) ÷ 365(日)

手型割引料 = 13,698(円)

となります。そして、手形取立料が1,000円の場合、手数料は合計で1万4698円です。したがって、100万円の手形を売却した場合にもらえる金額は、98万5302円となります。

銀行での手形割引の流れ

手形割引を行う場所として挙げられるのが銀行です。

ここでは銀行での手形割引の流れや、メリット・デメリット、注意点について書いていきたいと思います。

現金化の流れ

銀行での手形割引の流れについて順に説明していきます。

1.依頼人の支払い能力の審査

まず最初に行われるのが「依頼人の支払い能力の審査」です。

ここで注意が必要なのは、「手形振出人が大手企業であっても、受取人企業の経営状況等により審査が通らないことがある」ことです。

なぜなら、手形割引では手形振出人が万が一不渡りになった場合、依頼人に対して買戻し義務が発生するからです。

そのため、まず最初に依頼人の支払い能力を調べる与信審査が行われるのです。この審査に通るためには、仮に買戻し義務が発生しても、銀行に支払うことが出来ると判断されなければいけません。

なので銀行で手形割引を行う際には、あらかじめ自社の資産状況などを見直しておきましょう。

2.手形振出人の審査

依頼人の支払い能力の審査の後は、「手形振出人の審査」です。

この審査では、手形振込人が支払期日に代金を支払えるかどうかを、金融機関と信用調査会社からの情報をもと審査を行います。

3.代金の受け取り

依頼人の支払い能力の審査、手形振出人の審査が通れば手形が現金化され受け取ることが出来ます。

メリット

銀行で手形割引を行う場合のメリットは、金利が低いことです。

手形割引は、本来もらえるはずだった金額から手数料などが引かれて支払われるため、少ない損失で現金化ができるのは、銀行で手形割引を行う際のメリットとなります。

デメリット

銀行で手形割引を行う場合のデメリットは、審査が厳しいことです。

審査は依頼人の資産状況や経営状況などを中心に行われるため、少しでも不審な点や問題点があれば審査に通ることが出来ません。

そのため先ほども述べたように、銀行で手形割引を行う際には、あらかじめ自社の状況を見つめなおしておきましょう。

注意点

銀行で手形割引を行う場合、2点ほど注意することがあります。

1.審査から契約までにかかる時間がかかること

銀行での手形割引は、手形取引約定書を交わす手続きをはじめ様々な手続きを行わなければいけません。

そのため、手形の現金化に要する期間が3日~1週間程度かかる点に注意が必要です。

したがって、銀行での手形割引を検討していて、資金を早急に用意する必要がある場合は事前に計画を立てて行うといいでしょう。

2.多くの書類の準備が必要なこと

銀行で手形割引を依頼するには、いくつか書類の準備が必要な点に注意しましょう。

なお、用意すべき書類は次の通りです。

-

- 割引を行う手形

- 決算書

- 納税証明申告書

- 代表者の収入を証明できる源泉徴収書

- 資産状況を把握できる預金通帳

- 登記簿謄本

- 不動産登記簿

- 本人確認書類

- 代表者の印鑑証明書

これらの書類をあらかじめ用意することで審査をスムーズに行うことが出来ますので、あらかじめ準備しておきましょう。

専門業者での手形割引の流れ

銀行以外で手形割引を行う場所として挙げられるのが専門業者を利用することです。

ここでは専門業者での手形割引の流れや、メリット・デメリット、注意点について書いていきたいと思います。

現金化の流れ

専門業者での手形割引の流れについて順に説明していきます。

1.問い合わせ

まず最初に行うことは、専門業者への問い合わせです。

業者への連絡には電話やメール・FAXなどを使って問い合わせを行います。

2.申込み

問い合わせ後、次に行うことは申込みです。

問い合わせの時と同様、電話やメール・FAXなどを使って申込みを行います。なお、業者によってはインターネットや直接業者の店舗に出向いて申込むことも可能です。

3.与信審査

申込みの完了後、次に行われるのは手形振出人に対しての与信審査です。

なおこの審査は、銀行での審査と異なり依頼人の支払い能力よりも、手形振出人の経営状況などを優先して審査が行われます。

そのため、手形振出人の企業が大企業であればあるほど審査に通りやすくなります。

4.契約書の作成

与信審査後、次に行われるのは契約書の作成です。

契約書は、電話やメール・FAXなどで申込みを行った場合郵送で届き、直接業者の店舗に出向いて申込みを行った場合その場で受け渡しが行われます。

5.代金の受け取り

契約書の作成後、代金の受け取りとなります。

問い合わせから、代金の受け取りには業者によって異なりますが、申込みの当日に現金化ができるところがあります。

メリット

専門業者で手形割引を行う際のメリットは2つあります。

1.最短即日で資金調達が可能こと

審査にかかる時間が非常に短いため、最短で当日に代金の受け取りが可能な点がメリットとなります。

そのため、早急に資金の調達が必要な場合、業者で手形割引を行うことをおすすめします。

2.審査時の書類が少なくて済むこと

業者は手形振出人の経営状況などを審査で重要視しているため、自社に関する審査書類は少なくて済む点がメリットとなります。

主に用意する必要がある書類は次の通りです。

-

- 割引を行う手形

- 商業謄本

- 会社の実印

- 本人確認書類

- 代表者の印鑑証明書

業者によって書類は異なりますが、銀行の審査時の書類に比べて少なくて済むため、忙しくて時間が取れない場合でも問題ありません。

デメリット

専門業者で手形割引を行う際のデメリットは、金利が高いことです。

銀行での手形割引と比べ金利が高いため、最終的に受け取れる金額が少なくなります。

そのため、金利がいくらになるのかを調べ、できる限り損失を抑えるよう行動することが大切です。

注意点

専門業者で手形割引を行う場合、利用する業者が信用できるかどうか注意が必要です。

業者の中には手形を持ち逃げするところもあるため、利用する業者をしっかり見極めて利用することが大切です。

専門業者の見極め方とは?

資金を早急に用意する必要がある場合は、専門業者に任せるのがベストな方法です。

しかし、誤って悪徳業者を利用したためにより資金繰りが悪化することも少なくありません。

ここでは業者の利用で損をしないためにも、利用先の業者が信用できるかどうかを見極める方法を書いていきたいと思います。

1.ホームページを確認する

専門業者を選ぶ時に、まず確認にしてほしいのがホームページです。

ホームページ上でよく目に付くのが、「割引率が低い」や「審査が早い」のようにメリットを打ち出しているところだと思います。しかし、この情報だけを鵜吞みにして利用するのはリスクが大きいです。

そもそも割引率は、振出人企業の経営状況をみて審査を行っているため、基本的にどの業者でも割引率は一定になります。なぜなら、振出人企業が大手企業であれば信用度が高くなるため割引率を低く設定し、逆に振出人企業の信用度が低ければ、業者はリスクを回避するために割引率を高く設定するからです。そのため「割引率が低い」と謳っていようが、どの業者を利用しても割引率はそこまで変わることはありません。

ではどのような情報を見ればいいのかというと、割引料以外に「調査料や保証料などの手数料の支払いの必要があるかどうか」です。

なぜなら、割引率は宣伝通りに据え置いて、調査料や保証料などで手数料を高くすることがあるからです。

そのため、このような業者を避けるためにも、「見積もりを依頼し確認する」ことが大切となってきます。

2.審査スピードを確認する

2つ目に確認してほしいのが、審査スピードについてです。

手形割引を利用するということは、資金繰りに困っている状態だと思います。そのため、審査にかかる時間が短い業者を選びたくはなるかと思いますが、安易に申込むことはせず、落ち着いて確認しましょう。

審査スピードで確認すべきポイントは、「審査が1時間前後で完了するかどうか」です。

一般的な手形割引業者は、独自のノウハウを使って企業の信用度をチェックしており、その審査時間は約1時間程度です。

そのため、「審査時間はたったの15分」などとあまりにも審査時間が短い業者はやめておきましょう。なぜなら、そういった業者は、振出人企業が大手企業であることを前提として取引を行っているため、そもそも審査にかかる時間が短いからです。なので、もし振出人企業が大手企業ではない場合取引に応じてくれるかわからないため、審査時間が短いからといって安易に選択することはやめておくといいでしょう。

また、1時間以上かかる業者もやめておきましょう。先ほども述べたように、手形割引業者は独自のノウハウを使って企業の信用度をチェックしています。そのため、審査に時間がかかるということはノウハウが確立されておらず、実績も少ないため、悪徳業者である可能性が高いからです。中には審査時間が長くても信用できるところもあるかとは思いますが、リスクを回避するためにも審査時間が長い業者を選択するのはやめておきましょう。

3.審査能力を確認する

3つ目に確認してほしいのが、審査能力についてです。

審査能力といってもどのような事かピンとこないかと思いますが、確認ポイントは「全国に拠点を持っているかどうか」です。

全国に拠点のある業者であれば、振出人企業と業者との距離も近くなり、そこで活動している企業からの情報の入手が速いためです。

そのため、審査をスムーズにするためにも、店舗の数や拠点をどこに置いているかに注目することが大切です。

4.直接会って確認する

また、専門業者に直接会って確認するのも手です。

まず、割引率を明確に提示してくれる担当者であるかどうか確認しましょう。なぜなら、割引率を明確に提示できるということは、それだけ調査能力があるという証明になるからです。逆に、あいまいな割引率を提示してくる業者は調査能力がないため、信用するのは難しいです。

次に説明が上手いかどうか確認しましょう。手形割引についてよく理解していない方にもわかりやすく説明できるということは、知識のある担当者として信頼できるからです。しかし、説明が分かりづらければ、担当者自身もよく理解できていない可能性もあるため選ばない方が得策です。

また、選んではいけない業者について知っておくことも大切です。

よくあるのが担当者がすぐに変わってしまう業者です。担当者がすぐに変わるということは離職率の高い会社であり、利益を第一と考えている可能性があるからです。そして依頼者のフォローは全く考えていないため、担当者が変わりがちな業者はやめておきましょう。

最後に、最も気をつけてほしいのが、現金の受け渡しが後日となる業者です。

このような業者は、業者自体の資金繰りが良好ではない場合が多いため、手形を持ち逃げすることもあるからです。

手形の売却のまとめ

資金調達を目的として期日前に手形を売却することを手形割引と呼びます。

手形割引は、手形の期日前に短期間で現金が手に入るという点がメリットとなります。

しかし、本来もらえるはずだった金額よりも、手数料分必ず安くなる点に注意が必要です。

そのため、手形割引でかかるコストをしっかり明確にし、できる限り損失を抑えることが大切です。