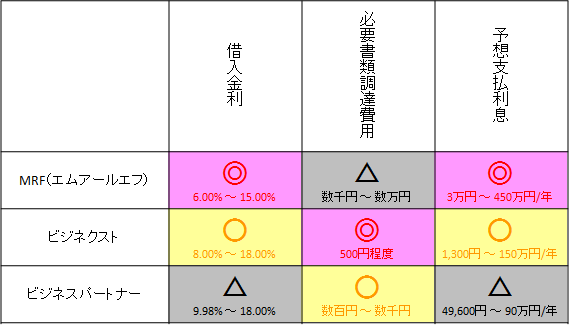

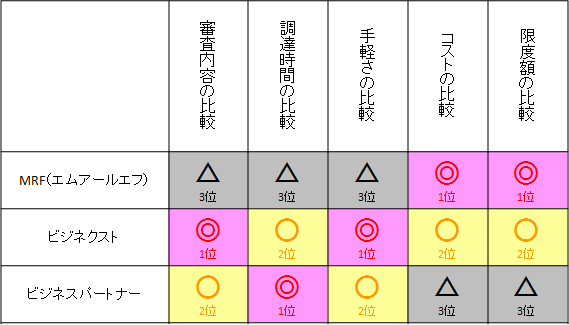

今回は有名どころのビジネスローン3社を「審査内容」「調達時間」「手軽さ」「コスト」「限度額」という5つの視点で比較検討していきます。

消費者金融と違い、総量規制がない事業者ローンは、単に目についたものを選べばよいというものでもありません。今回はそれぞれの目的別にどこのビジネスローンがふさわしいのかを徹底的に検討していこうと思います。

Contents

そもそもビジネスローンとは

ビジネスローンは融資方法の1つです。対象を「法人」「自営業」「個人事業主」に絞っており、開業資金または事業資金のために貸し出しをしています。ここでは有名なビジネスローン提供会社3社と、利用の注意点について見ていきます。

有名どころビジネスローン3社

ビジネスローンを提供している業者はいくつもありますが、その中でも有力な3社「MRF(エムアールエフ)」「ビジネクスト」「ビジネスパートナー」を紹介します。

ビジネスローンと言えば「ビジネクスト」

4万社以上のユーザーを抱えるビジネスクスが提供する「ビジネスローン」は、担保・保証人不要であるにもかかわらず「最大1,000万円」まで借入ができるローンになっています。金利も低く設定されており「最低8.00%~」となっています。そのため、他のローンと同様に経営を圧迫せずに資金調達ができるのです。

ただし、ビジネクストは審査結果の通知までに3日程度の期間が必要です。そのため、即日融資を希望している経営者には向かないかもしれません。けれども、即日融資でなくていいので「高額融資」で「低金利」を狙うのであれば、このビジネクストがいいでしょう。

光通信グループの「ビジネスパートナー」

東証1部上場企業である光通信グループのビジネスパートナーが提供する「スモールビジネスローン」は、借入主のニーズを満たしやすいローンです。例えば「最短1日回答」でスピーディに借入が可能であるほか、「最低金利9.98%~」と事業への影響が少なくなっています。

また、「最大500万円まで」借入ができるため、大規模な支出がある際でも賄うことができるでしょう。他にも担保・保証人不要など借入主が利用しやすいローンが設計されています。

こうした強みは東証1部の財力と信頼感があるからできるのです。そのため、「すぐに借入したい」「低金利で借り入れたい」経営者の方は、こちらから申し込みをするといいでしょう。

西日本で注目を集める「MRF」

![]() 西日本地域を中心に不動産担保ローンで有力な「MRF(エムアールエフ)」では、担保こそ必要なものの「最大3億円」の高額融資を受けることが可能なローンです。そして、同社のプランは6つ用意されており、持っている不動産・動産の担保によって、融資を柔軟に対応してくれます。そのため、土地や建物、売掛金などの債権を持つ経営者であれば、ここがあなたの味方になってくれるのです。

西日本地域を中心に不動産担保ローンで有力な「MRF(エムアールエフ)」では、担保こそ必要なものの「最大3億円」の高額融資を受けることが可能なローンです。そして、同社のプランは6つ用意されており、持っている不動産・動産の担保によって、融資を柔軟に対応してくれます。そのため、土地や建物、売掛金などの債権を持つ経営者であれば、ここがあなたの味方になってくれるのです。

また、「MRF」の強みはその金利の低さにもあります。「最低金利6.00%~」となっており、返済による経営の圧迫を心配する必要がありません。さらに、保証人も不要であることから、担保さえあれば十分に借入が可能になっています。そのため、担保となりそうな資産をお持ちの経営者、企業はここで申し込みをすると良いでしょう。

ビジネスローンの注意点

ビジネスローンは資金調達が簡単な半面、間違った使い方をすると経営状態を危うくしかねません。そこで注意点についても見ていくこととします。

高金利で財務状態を圧迫しかねない

ビジネスローンは政府や地方自治体が実施している公的資金に比べると、高金利なローンが多いです。そのため、将来的に金利の支払いで経営を圧迫しかねなく、経営が立ちいかなくなる恐れもあります。

なるべく早くローンの支払いを終えられるようにしたり、当ページで紹介している金利が低いビジネスローンに申し込むなどして、経営面への影響を少なくしましょう。

必要な資金の調達ができないこともある

ビジネスローンの広告には「最大○○万円貸し出し可能」といった文言を見ることができます。しかし、これはあくまで条件に合った企業・事業主に限られます。そのため、審査によっては満額借入が難しいこともあるのです。

仮に満額必要な場合は、審査が厳しい業者を選んだり、担保が必要な業者を選ぶようにするといいでしょう。条件が厳しいほど借入限度額が大きくなる傾向にあります。当ページでは借入可能額が大きい業者をピックアップしているので、こちらから選ぶといいかもしれません。

条件に合わないと借入できないこともある

ビジネスローンの資金使途は開業資金や事業資金と限定されています。つまり、これら以外の条件で借り入れようとすると、審査の段階で落とされてしまします。特に、個人事業主の場合は私生活に充ててしまう可能性もあるため、審査は厳しくなる傾向にあるようです。

そこでしっかりと審査に通るためには、事業に使うことを明確にしておくといいでしょう。書類をそろえるのは大変ですが、相手が求める書類を用意することで審査に通りやすくなります。当サイトではなるべく審査に通りやすい3社を紹介しているので、こちらから依頼してみるといいかもしれません。

ビジネスローン審査内容比較

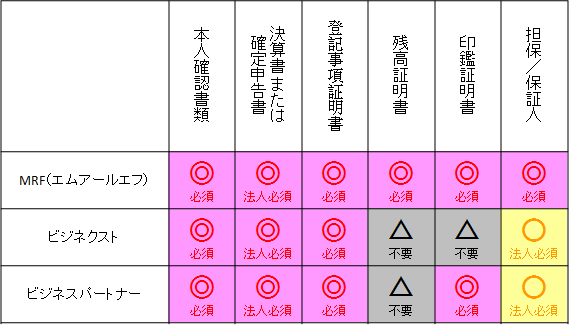

ビジネスローンを受けるには審査に通る必要があります。審査とは簡単に説明をすると、返済能力があるかどうかを判断する手続きのことです。そして審査される内容は主に「必要書類」の審査と「担保・保証人」の審査があるので、これらについて見ていくこととします。

ビジネスローン必要書類徹底比較

ビジネスローンを申し込むには次のような資料が必要になります。

本人確認書類(法人・個人事業主)

運転免許証、パスポート、健康保険証、顔写真付の住民基本台帳カード、在留カード(外国籍のみ)、特別永住者証明書(外国籍のみ)など個人を特定できる公的資料が必要です。

決算書類(法人)

損益計算書、貸借対照表、キャッシュフロー計算書など経営状態が分かる財務諸表が必要です。原則として2年分が必要になりますが、業者によっては1年分ですむ場合もあります。

登記事項証明書(法人)

「不動産登記簿謄本」や「商業登記簿謄本」などがあり、事業活動を行っていることを公的に示す書類が必要です。

残高証明書(法人・個人事業主)

企業が保有する現金残高を証明する書類が必要です。業者によっては「返済計画書」などで代用することもあります。

印鑑証明書(法人・個人事業主)

登録された印鑑が本物であることを証明するための書類が必要です。法人と個人の両方が必要になる場合があります。

確定申告書(個人事業主)

前年度の所得を証明するための書類が必要です。原則として直近2年分が必要ですが、業者によっては1年分で済む場合もあります。

3大ビジネスローンを比較して見ると、「ビジネクスト」が書類の少なさで他社より優れていることが分かります。時間がない中で申し込みをするのであれば、「ビジネクスト」が早く手続きを進められると言えるでしょう。

担保・保証人徹底比較

ビジネスローンを申し込むには、次のような動産担保や不動産担保、保証人が必要になります。

動産担保(法人)

卸売業や製造業などが抱える在庫、売掛金などが価値ある動産に該当します。これを担保として入れることで、万が一の際に業者が担保を売り払い返済財源を確保します。

不動産担保(法人)

業者が保有する建物、土地などが価値ある不動産に該当します。不動産担保ローンであれば、基本的にこれらの不動産を担保として入れる必要があります。

保証人・連帯保証人(法人)

万が一、債務者が返済不能に陥った場合に債務を負う人を「保証人」または「連帯保証人」と言います。厳密には違う意味を持ちますが、債務者が返済不能に陥った場合に債務を負うと言う役割では同じであり、借入の際に必要になります。

3大ビジネスローンを比較して見ると、MRFは不動産担保が必要なものの、他2社は担保が不要になっています。ただし、企業体が借入をする際には、経営者が連帯保証契約を結ぶ必要があるため、この点には注意が必要です。

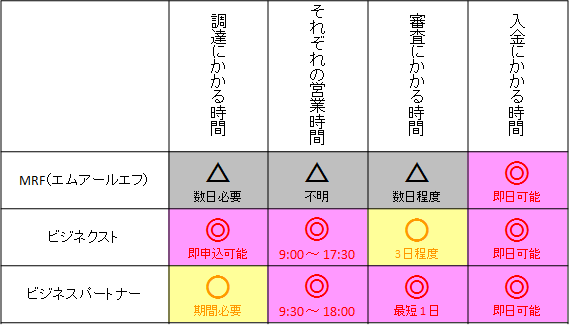

ビジネスローン調達時間徹底比較

ビジネスローンに頼る必要がある時点で、即日融資を希望されている人は多いはずです。そこでビジネスローンに申し込んでからの「調達時間」「営業時間」「審査期間」「入金サイト」について、時間を見比べていくこととします。最終的に短期間で資金調達できる業者はどこなのでしょうか?

調達にかかる時間

審査に必要な書類を調達するためにかかる時間は次の通りです。

本人確認書類(法人・個人事業主)

運転免許証等があれば即調達可能。もし本人確認書類がなければ、市区町村の窓口に行き「住基カード」を発行してもらえば、最短でその日に手に入れられます。

決算書類(法人)

毎年決算を行っている企業であれば即調達可能。万が一決算書がない場合は、作成に数日を要します。

登記事項証明書(法人)

登記事項証明書は最寄りの登記所にて即日発行が可能。なお不動産登記簿謄本は数日かかるが、オンラインで発行して郵送で手に入れることもできます。

残高証明書(法人・個人事業主)

残高が記載された通帳があれば即調達可能。通帳がない場合は銀行にて発行の手続きが必要になります。

返済計画書(法人・個人事業主)

数日から数週間かかることもあります。借入の専門家に相談したり、金融機関に相談して作成するといいでしょう。

印鑑証明書(法人・個人事業主)

最寄りの登記所にて即調達可能。登記謄本を取得する際に一緒に取得しておくと便利です。

確定申告書(個人事業主)

確定申告書の控えを持っていれば即調達可能。万が一紛失をしていたら、国税当局にて「開示請求」をする必要があり時間がかかります。

基本的には即調達可能な書類ばかりです。ただし必要書類が少ない分「ビジネクスト」がやや有利と言えるでしょう。企業の場合は「本人確認書類」「決算書」「商業登記簿謄本」の3つは少なくとも必要になるため、これらの資料はすぐに手に入れられるように知っておくと便利です。

三大ビジネスローンの営業時間

どの業者も「WEB」は24時間受付をしているため引き分けとなっています。また、電話対応も午前9時ごろから18時ごろまでとなっており、どこも同じくらいになっているようです。そのため、この営業時間の差はほとんど同じと言えるでしょう。

審査にかかる時間

単純に審査期間の短さでいえば「ビジネスパートナー」が一番短いでしょう。また「MRF」の期間が長い理由は不動産担保の査定に時間がかかるからです。そのため、なるべく早くに審査結果を知りたければ、ビジネスパートナーを選ぶようにするといいでしょう。

入金にかかる時間

総合的に見て入金までの時間が短いのは「ビジネクスト」と言うことができそうです。ただし、混雑状況によっては入金までの期間には前後が出ます。そのため、気になるのであれば電話申し込みをして、「なるべく早くに審査を終えてほしい」旨を伝えるようにするといいでしょう。

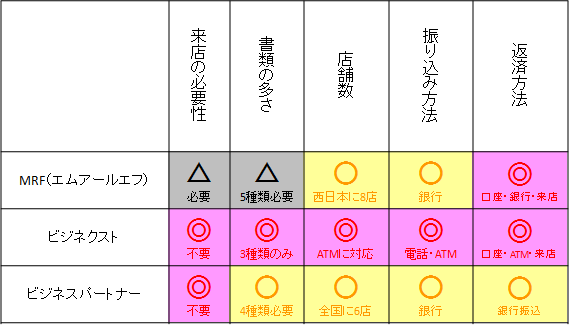

ビジネスローン手軽さ徹底比較

ビジネスローンに申し込むのであれば、なるべく簡単に手続きを済ませたいでしょう。そこで「来店の必要性」「書類の多さ」「店舗数」「振込方法」「返済方法」について、3大ビジネスローンを比較してみます。これらを比較することで、簡単にビジネスローンを組める業者を知ることができるでしょう。

来店の必要性

3大ビジネスローン業者の中では「MRF」のみが担当者と打ち合わせが必要になっています。ビジネクストとビジネスパートナーは来店を必要とせず、WEBや電話で融資の申し込みを済ませられるので手軽に申込を進められるでしょう。ただし場合によっては来店が必要になることもあるので、原則不要と思っておいた方がいいです。

書類の多さ

審査に必要な書類の多さは、「ビジネクスト」が最少になっています。一方、不動産を担保に入れる必要がある「MRF」は多くなっており、登記所にて証明書の発行が必要になるでしょう。あらかじめ必要な書類を確認しておき、スムーズに手に入れることが手続きを簡単にするための秘訣となります。

店舗数

店舗数の多さでいえば「MRF」が8店舗を構えており、最多です。しかし西日本にのみ店舗があるため、全国的には利便性が低いと言えるでしょう。そのため全国的な便利さで言うと、6店舗を構える「ビジネスパートナー」の方が利便性は高いです。ただし、店舗数こそ少ないもののセブン銀行などのATMと提携をしている「ビジネクスト」の方が借入主の利便性は高いと言えそうです。したがって、店舗数で優位に立っているのは「ビジネクスト」と言えます。

どのように振り込まれるのか

資金の振り込み方法は大きく分けると「銀行振込」「ATM振込」「電話振込」の3つに分かれます。そしてこのうちATM振込と電話振込に対応しているビジネスローンが「ビジネクスト」となっています。他の2社は「銀行振込」のみの対応になっているため、手軽に振り込まれたお金を使うことが難しいでしょう。

返済方法

返済方法には「銀行振込」を始め「ATM振込」「口座振替」「来店支払」などがあります。3大ビジネスローンの中ではビジネスパートナーだけ「銀行振込」のみの対応となっており、あまり手軽ではありません。他2社は3つの返済方法から選べるので、自分に合った方法を選んで返済をすればいいでしょう。

ビジネスローンコスト徹底比較

ビジネスローンを利用するには、元本の他に「利子」や「必要書類の調達費用」などがかかります。これらの比較をすることで、どのビジネスローンが一番お得なのかを知ることができるので、コストの比較を見ていくこととします。

金利比較

金利面で一番有利になっているビジネスローンは「MRF」です。こちらは50万円の借入であっても最低6.00%の金利になる可能性があるため、他の業者よりも圧倒的に将来の負担を少なくできます。また、最大でも15.00%であるため経営を圧迫しにくいと判断することができるでしょう。

審査書類の調達にかかる費用一覧

必要書類にお金がかかるものとしては「登記簿謄本」や「印鑑証明書」などがあります。これらは登記所にて、市区町村ごとに異なりますが、1部あたり500円程度を支払う必要があります。そのため、資料が必要な場合はわずかではありますがお金がコストが発生します。

また、決算書や返済計画書などを作成したことがない場合は、専門家に依頼する必要もあるでしょう。こうした費用は数万円から数十万円かかるケースも見られるため、コストが大幅に発生することもあります。

これらの費用を見比べてみると、必要書類が少ない「ビジネクスト」が有利になっています。そのため、書類の調達費用を抑えるならビジネクストがオススメです。

シミュレーション(利息がどれだけ必要か)

100万円借りた場合の利息を計算すると次の通りになります。「MRF」が最低3万円~最高15万円、「ビジネクスト」が最低8万円~最高15万円、「ビジネスパートナー」が最低9万9,800円~18万円です。したがって、適用される金利にもよりますが、100万円借りた場合は「MRF」の方が支払金利を抑えられる可能性が高いのです。

また、「MRF」で3億円借りた場合は、最低210万円~最大450万円の年利がつくことになります。そのため、借入の際には金利が経営を圧迫しないように気をつける必要があるのです。

ビジネスローン限度額徹底比較

せっかくビジネスローンの審査に通過しても、希望額の借入ができなければ元も子もありません。そこで、ここでは各社の「限度額」や「極度額」について見ていくこととします。これらをしっかりと確認することで、自社に合ったビジネスローンを選ぶことができるようになるでしょう。

限度額とは

限度額は「現在借入可能な最大金額」のことを意味しており、「極度額 – 現在借入金額」で計算することができます。業者によってはこの限度額10万円以上ないと追加融資できないなどがあり、柔軟性に欠けることもあります。

こうした限度額で優れているビジネスローン業者は「MRF」と「ビジネクスト」です。この2社は限度額に余裕があれば追加融資に対応してくれるため、融通が利きやすくなっています。そのため、万が一すぐに資金調達したい場合には、こちらから借入するといいでしょう。

極度額とは

極度額とは「契約時の最大借入可能額のこと」を言います。つまり、合計で借り入れることができるローン総額のことを言うのです。

この極度額が優れているのは「MRF」で、最大3億円まで借入が可能になっています。ただし、「MRF」は有担保になっている点には注意が必要でしょう。また、無担保であれば「ビジネクスト」が1,000万円まで借入可能です。そのため、このどちらかが優れていると言えるでしょう。

初回限度額の相場

ビジネスローンでの資金調達は経営内容次第で限度額が大きく変わります。そのため、一概にどこがいいとは言い切れない状況になっています。ただし、その中でもビジネクストは比較的高い融資実績を誇っており、初回でも希望額に近い借入が可能になっています。

また、「MRF」の場合は不動産評価額の7割程度をローンで組めるため、1000万円の担保であれば700万円の借入が初回でもできるのです。そのため、不動産がある場合は「MRF」で融資を受けるようにした方がいいでしょう。そして不動産がない場合は「ビジネクスト」がオススメとなっています。

スペックで見る各業者の限度額・極度額比較

理論値だけを見ると、限度額が一番優れているのは「MRF」ということができそうです。ただし、こちらは担保を必要としているため、必ずしも全ての企業が利用できるわけではありません。そのため、もし担保に入れることができる動産・不動産を持っているのであれば、MRFで申し込みをすると良いでしょう。

また、もし担保を持っていないのであれば「ビジネクスト」が優れています。こちらは担保・第三者の保証人がなくとも最大で1,000万円の極度額に加え、限度額もつけられています。そのため、無担保で融資を受けたいと考える経営者にお勧めのビジネスローンはビジネクストと言えるでしょう。

それぞれの比較検討結果

有力ビジネスローン3社を「審査内容」「調達時間」「手軽さ」「コスト」「限度額」の観点から徹底比較をしてきました。その結果、それぞれの分野で強い業者を見つけることができています。そこで、ここではそれぞれの分野に強みを持っている業者をまとめていくこととします。

調達時間でみるのなら 今すぐ資金が必要という方は⇒「ビジネスパートナー」

調達時間の早さで優れているのは「ビジネスパートナー」です。最短1日で審査回答・振込をしてくれるため、急な出費が必要な際でもその場を何とかしてくれる可能性が高いでしょう。そのため、とにかく短期間で資金を集めたいと思う経営者であれば、ここから申し込みをすることをおすすめします。

コストでみるのなら 利息を少しでも減らしたいという方は⇒「MRF(エムアールエフ)」

ビジネスローンを組む際に、コストを最も意識する経営者であれば「MRF」がオススメとなっています。担保こそ必要なものの金利が圧倒的に低く、将来的な苦労が少なくなります。そのため、時間がかかるなどのデメリットもありますが、圧倒的に低い金利を適用させコストを抑えたい経営者なら「MRF」にすべきでしょう。

手軽さでみるのなら 手軽に借りて、返済したいという方は⇒「ビジネクスト」

ビジネスローンの申し込みが面倒で簡単な手続きで済ませたいとお考えなら「ビジネクスト」が良いでしょう。こちらであれば来店不要を始め、書類が少なかったり、振込方法・返済方法が多様であるなど、利用者が煩わしさを感じにくくなっています。そのため、とにかく簡単に資金調達をしたいのであれば、ビジネクストで申し込みをすると良いでしょう。

審査内容でみるのなら 審査通過に不安がある方は⇒「ビジネクスト」

「審査内容」の比較では、必要書類も入手しやすいものが多く、担保・保証人が不要で、すぐにでも審査の申し込みができる「ビジネクスト」がオススメになっています。すぐにでも審査に臨んで結果を知りたいのであれば、ここから申し込みをすると良いでしょう。

限度額でみるのなら 大きい金額が必要だという方は⇒「MRF(エムアールエフ)」

大きな資金調達をしたい場合には「MRF」が有利でしょう。最大3億円の大型借入もできるため、一括で多額の資金調達も実現できます。他の業者は1,000万円程度になっているため、設備投資や運転資金の調達をしたい場合には「MRF」で申し込みをすると希望額を得られるかもしれません。

まとめ

有力なビジネスローン「MRF」「ビジネクスト」「ビジネスパートナー」3社について、5つの視点から見比べてきましたがいかがだったでしょうか。それぞれの業者にはそれぞれの長所があるため、より重視するポイントにフォーカスを当てて、ビジネスローンを選ぶようにするといいでしょう。その結果、御社を救うローンに巡り合えるはずです。

まずは、気になるビジネスローンのWEBサイトを覗いてみて、無料の仮審査に申し込んでみるといいでしょう。

ライター:吉田昌弘