突然資金が必要になり、「融資を受けなければ」と考えて銀行や商工会議所に駆け込んでみたところ「自己資金がないから借りられない」「信用・実績が必要です」「時間がかかる」と言って断られた方は多いのではないのでしょうか。

個人事業主はその形態上、融資を受けるは難しいのが現状です。そんな状況下で「融資を受けられる場所」を探しているとどうしても間に合いません。

今回は個人事業主でも即日資金調達が可能な手段と成功する秘訣を提示していきます。

個人事業主の資金調達は手段が限られている!

Contents

個人事業主の資金調達が難しい2つの理由

まずはなぜ資金調達が難しいのかを解説していきます。日本での資金調達といえば開業資金であっても、事業拡大資金であっても、つなぎ資金であってもとにかく銀行に相談するというのが一般的です。

まずはなぜ資金調達が難しいのかを解説していきます。日本での資金調達といえば開業資金であっても、事業拡大資金であっても、つなぎ資金であってもとにかく銀行に相談するというのが一般的です。

しかしながら基本的に長期的な融資であると審査においては返済能力や担保となる財産が見られる傾向があります。そうなると、規模の小さな個人事業主ではどうしても評価されづらくなってきます。

ここでの問題点は「融資しか選択肢がない事」「不利なものを選んでいる事」の2点です。これらに対しどういった対策を取るべきなのかを見ていきます。

個人事業主は、融資以外の成功しやすい方法も知っておいたほうが良いです。

融資の種類とそれぞれの審査基準

そもそも融資には「長期融資」「短期融資」という区分けが存在します。加えて言えば「商業手形割引・手形貸付・証書貸付・当座貸越」という4つの種類が存在するといわれています。

多くの方が考えるのは銀行や保証協会付き、日本政策金融公庫などの長期融資で、断られやすいのもこれらのものになります。

長期融資は審査時間も長く、返済能力や財産に重きを置くためにそもそも急ぎでの資金調達には不向きです。しかしながら、短期融資の場合その性質上審査は比較的簡易で審査基準も顧客の属性を見るようになります。そうなると長期融資で申し込む事自体が不要になってきます。勿論全ての金融機関がそうではないですし、可能であれば長期融資が望ましい場合もあります。

しかしながら資金が必要になった際に、個人事業主の場合はほぼ経営者自身の生活に直結している場合がほとんどです。そういった状況で成功率の高い資金調達方法は「短期融資に近いもの」に限定すべきなのです。

会社と生活が直結する個人事業主は、融資の審査で評価が低くなりがちです。

まずは簡潔に資金調達成功の可能性が高い手法とその窓口をご紹介いたします。それぞれ個人事業主でも資金調達の実績はあります。しかしながら、それぞれ審査が甘いというわけではありません。

成功率の高い4つの方法とそれぞれの秘訣

また個人事業主だから、返せなくてもなんとでもなるということもありません。それぞれの金融機関や事業体毎に基準があり、そのうえで審査をしているだけなのです。

まず誠実に自身の資金繰りの状況を丁寧に説明することが何よりも重要です。 金融関係者は横のつながりが広いため、思いもよらぬアドバイスがもらえることは珍しくないのです。そういった自社にとってのチャンスを逃さないためにも、誠実に対応することが成功の秘訣の一つです。

- ファクタリング

- ビジネスローン

- 資産売却

- 取引先への相談

上記の4つの手法とそれぞれの優良業者をご紹介いたしますので、検討してみてください。

(2017/08/21追記)消費者金融に関する記述は、検討の上非推奨として記事内容変更・広告の削除をいたしました。

ファクタリングでの資金調達

最初にファクタリングという手法をご紹介いたします。一言でいうと「ファクタリングとは自社の売掛金債権を買い取り業者に譲渡することで、売却代金として資金を得る方法」です。

翌月入金予定のお金を、手数料を支払い早期で手元に入れるイメージとなります。

基本的に資金調達が必要になる方の多くは入金予定がずれた、天候などの影響で作業が遅れ、

予定よりも納品が遅れてしまい支払いに必要な資金が手元に入らなかったというような緊急性の高い相談が主になります。

そうなってくると当然銀行では決済が下りるまでの時間が1か月かかるため間に合わず、銀行や保証協会付きの融資しか知らない為どうしようもなくなってしまう事も珍しくないのです。

そういった緊急で、一時的に運転資金が足りなくなった際に最適な資金調達方法がファクタリングなのです。 書類さえ整っていれば、即日買い取りも可能な唯一の資金調達方法になります。

ファクタリングは取引先が法人でないと利用できません。それ以外は契約内容が危険な可能性が有ります

[kanren postid=”1364″]

ファクタリングのメリット

- 融資ではないので、一時的に残高が増える

- 審査が早い

- 借り入れではないので、他の融資に影響しにくい

ファクタリングのデメリット

- コストがかかる(業者によります)

- 長期の融資ではないため、穴埋めが必要になる

ファクタリングと相性の良い業種

上記のことから言えば、ファクタリングに相性が良いのはズバリ「建設業」「製造業」「運送業」等です。

基本的に取り扱う金額がおおきめであり、突然の出費が多いためつなぎ資金が必要になることの多い上記の3業種にはオススメです。建設業の相談は圧倒的に多いです。

これらの調達手法も、実際に利用できるかどうかは相談してみないと分からないことが多いです。どうしても急ぎで調達が必要な際は以下のような相談窓口を利用するのも一つの手です。

個人事業主に対応しているファクタリング業者

多くのファクタリング業者のHPに、個人事業主も買い取り可能と表記してありますが、実際に調達実績のある会社はそこまで多くありません。会社によっては、問い合わせだけ受け、他の商材をメールで宣伝してくるという業者の相談も問い合わせでいただいております。

どうしても、資格の必要ないファクタリングでは会社の見極めが難しいところがあります。今回は過去に個人事業主でも界取ってもらえた。という口コミ・レポートをいただけた2社をご紹介いたします。

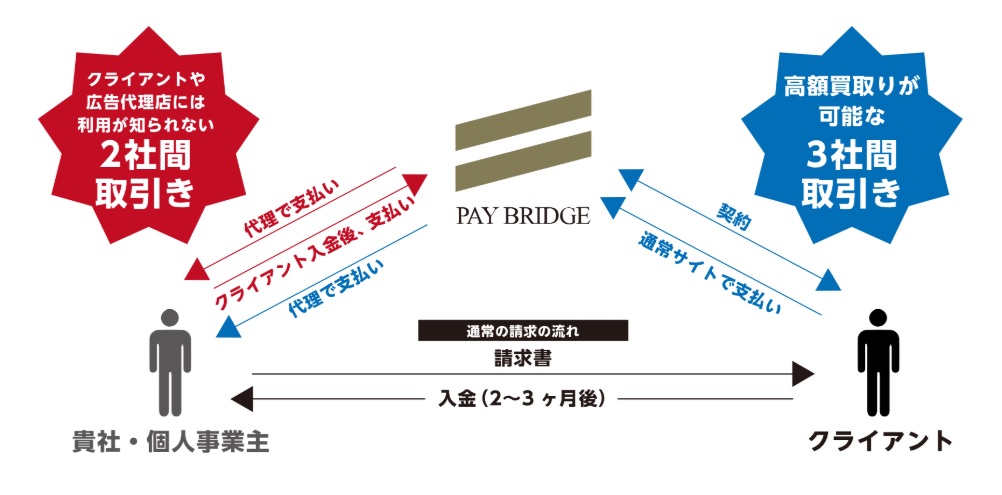

ペイブリッジ(株式会社トップ・マネジメント)

まずは株式会社トップ・マネジメント(ペイブリッジ)さんの特徴から見ていきましょう!

ここはただ、個人事業主にも対応している!というだけでなくデザイナーやフリーランスにも特化している。

という非常に個人事業主に親和性の高いファクタリングサービスを展開しています。

主なポイントは次の通りです!

- 売掛債権売買契約のため、一切借入れにならない事

- 金融機関が行う融資とは違い、完全な売掛債権売買契約でのお取り引きとなる事

- 決算が赤字だから審査が下りない、銀行に対しリスケジュール中だから難しい、といった理由があっても利用できる事

- 2社間での取引きなら、売掛先での噂や風評被害を回避することもできる事

また、そのほかの特徴としてグラフィックデザイナー等のデザイナーの方や、フリーランス・個人事業主等にも幅広く対応していることだと思います。

もし広告業界に務めており、すぐにでも資金が必要な場合は株式会社トップ・マネジメント(ペイブリッジ)さんにお申込みしてみてはいかがでしょうか!

株式会社ビートレーディング

ファクタリング業者の選び方がよくわからない場合は、株式会社ビートレーディングさんに相談してみることをオススメします。

高額な債権の買い取りをする大手の印象が強いですが、よくある質問の概要を確認すると個人事業主にも対応しているとのことです。

やはり、大手にしかない安定感や。初めての方でも利用しやすい窓口が人気の理由の一つなのではないでしょうか。

株式会社アットマネジメントJAPAN(廃業)

(2017/08/21追記)メインの買取は法人のようですが、最近個人事業主の買取実績が確認された為、掲載させていただきます。

比較的条件の良い個人事業主様にオススメのファクタリング業社が「株式会社アットマネジメントJAPAN」さんになります。

ファクタリング利用後のコンサルが手厚く、契約前の説明や契約内容・手数料に関して非常に好評なファクタリング会社です。

手数料を比較的抑えて資金を調達したい個人事業主様や、以下の条件に当てはまる方はまず申し込んでみることをオススメします。

年商5000万円前後ファクタリングが初めての方今後法人化の予定のある個人事業主

ビジネスローンでの調達

上の画像のような内容がビジネスローンの基本的な商品内容になります。消費者金融に近い、事業者向けの金融という印象が強いです。

審査に関しては2~3日から1週間程度かかってきます。 金利が銀行融資に比べ若干高くなってしまうものの、2週間以内に資金が調達したい!という状況であればこちらも検討することをお勧めします。

業者によっては、カードローンのようにいつでもATMで枠内であれば貸し借りができるような利便性の高い商品も存在します。

もし、債務超過やリスケ済みで審査が不安である方は、何か担保となるものがあるのであれば不動産担保融資、もしそういったものがないのであればファクタリングのほうをお勧めいたします。

利便性は間違いなく良い!あくまで借金であることは忘れずに

取引先への相談

取引先への相談というのは、実際に資金を調達するという手法ではありませんが、擬似的に資金を生み出す事が可能です。

取引先への相談というのは、実際に資金を調達するという手法ではありませんが、擬似的に資金を生み出す事が可能です。

支払いを遅らせる、入金を早めてもらうだけでキャッシュフローが改善されます。しかしながら、当然取引先との関係にも影響しますので計画的に、お互いのメリットが生まれるように話し合いを進める必要が有ります。

外部からの資金調達や在庫の処分、経費削減等のできる限りの努力をした上で交渉する事が大切です。売掛先との関係を維持する手法としては2社間で行うファクタリングも存在します。

[kanren postid=”1044″]

融資も、資産売却もしない手法ですが使いどころは見極めて

消費者金融(非推奨・広告削除)

消費者金融というと、いわゆるアコムさんやプロミスさんを連想される方もおおいのではないでしょうか。ノンバンク系でいくと、多種多様な金融やさんが存在します。ネットに特化した業者や、即日対応可能な業者など金利が若干高くなっても検討する価値のある商品も存在します。

これらは、手軽に利用できることと広告を大々的に行っているため、すぐに思いつく手段の一つです。しかしながら消費者金融を取り扱う業者が、他商品としてビジネスローンを展開しているというケースも少なくありません。

そのため、消費者金融を利用した為に重要な時にビジネスローンの審査に不利になってしまう可能性もあるのです。

会計上の問題ももちろんありますが、消費者金融を使っての資金調達はやめておきましょう。

まとめ

上記以外にも資金調達方法は確かに存在します。しかし、基本的には銀行に断られてしまったら上記以外のまともな方法で即資金調達をするのは難しいのが現状です。 自社の資金繰り状況を正確に把握し、安定したら早めに税理士に相談しておき、書類を整えておく事が一番の方法です。 何が起こるかわからないからこそ、将来への保険をかけておきましょう。