多くの方は資金調達において、銀行や金融機関からの融資を思い浮かべるのではないでしょうか。そして数多ある融資方法の中に、在庫を担保として融資を行う「ABL」と呼ばれる資金調達手法はご存知でしょうか。売れ残り商品や仕入れすぎて過剰在庫となった在庫でも、ABLでは融資を受けるための担保に代わり、事業の拡大に繋げることができます。今回はそんな在庫を担保に代えた融資方法であるABLについて、概要や特徴、注意点を確認していきましょう。

Contents

在庫が担保となるABLとはいったい何?

経営者は、事業を拡大するために銀行や公的機関から融資を受けることもあるでしょう。そして、融資を受けるための担保として代表的なものでいうと不動産が挙げられるかと思います。

ただし、中には融資を受けたいが担保として提供できる不動産を保有していないという企業も少なからずあります。

しかし、そういった企業の間で「ABL」と呼ばれる「在庫や売掛債権を担保として融資を行う手法」が近年注目され始めてきました。

ABLとは

ABLとは、Asset Based Lendingの略で「動産担保融資」のことです。どういう手法かというと

を言います。

また、融資後は動産状況のモニタリングを行い事業の安定化を図っているため、事業の継続性を重視している融資手法となります。

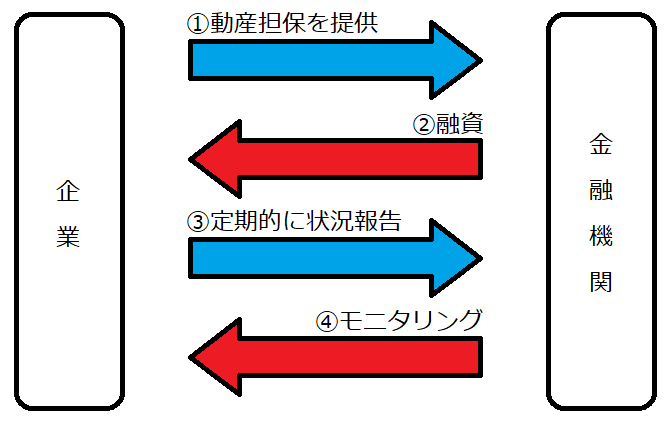

ABLの仕組み

ABLの仕組みはとてもシンプルで、

-

- 在庫や売掛金などを担保として金融機関に提供

- 担保の評価後、評価結果を踏まえた融資

- 定期的に動産状況の報告

- 安定した事業継続のためのモニタリング

となっています。

また、ABLの利用の際に在庫の動産譲渡登記を行うことで、商品の売買も通常通り行うことができます。

在庫を担保とするために必要なこと

ABLでは在庫を担保とするために動産譲渡登記が必要となります。動産譲渡登記を行わないと、第三者からしたら動産譲渡があったことが分からないためです。そのため、動産譲渡登記を行うことで二重譲渡をはじめとしたトラブルを回避することができ、資金調達がスムーズに行えるようになります。

動産譲渡登記の方法

動産譲渡登記には

-

- 個別動産:動産の特質によって特定する方法

- 集合動産:動産の所在によって特定する方法

の2つの方法があります。

そして、流動性のある在庫は「集合動産」で登記することで、商品を倉庫といった場所に搬入された時点で動産としての担保となり、販売等で倉庫から出ていくと同時に担保から外れることになります。そのため、集合動産で登記されていれば、売れ残った分だけが動産の担保となるため、通常の営業活動には支障が出ることもありません。

ABLによる融資の流れ

1.申込み

まずABLを取り扱っている金融機関に申込みを行います。また、申込みの際には

といった書類が必要となります。そして担保の確認、及び調査をもとに審査が行われます。また、在庫を含めた状況の説明を普段からしておくとスムーズに審査が進むかもしれません。

2.担保評価

申込み先の金融機関が、在庫の評価を行う企業と提携していれば、その企業のもとで在庫の評価が行われます。そして、評価結果に基づき融資額を決定します。一方で提携している企業がなければ、専門家に依頼を行うことになり、専門家のもとで在庫の評価が行われ融資額を決定します。

3.契約

融資額が決定したら、融資条件を決めたのち、契約が行われます。

4.融資

契約が完了したら、融資が行われます。また申込み先の金融機関によっては、契約後に在庫の動産譲渡登記が行われるところもあります。

5.モニタリング

融資後は返済を行いつつ、動産の状況の定期的な報告を行います。金融機関にとっても継続的に利息収入や返済を受けられるようにするため、報告に基づいて動産の状況や経営状況を把握し、必要に応じてコンサルティングを行います。なお、モニタリングの結果、動産の価値が下がる、あるいは上がる場合には融資可能額が調整されることもあります。

ABLのメリット・デメリットは?

ABLにも、他の資金調達手法と同じようにメリット・デメリットがそれぞれあります。

それぞれどのようなメリット・デメリットがあるか見ていきましょう。

メリット

ABLで資金調達を行うメリットは3つあります。

1.事業継続がしやすいこと

1つ目は、事業継続がしやすいという点です。先ほども述べたように、在庫が担保になったからといって販売に制限がかかるわけではないため、営業活動に支障は出ません。なぜなら、販売された在庫は担保から抜けて、売れ残った在庫がそのまま担保となるからです。そのため、今まで通り営業活動を行えるため、在庫の販売・入荷のサイクルも途切れることなく新たな売上へと繋がり、事業の継続をしながら資金調達が行えるのがメリットとなります。

2.仕入れ価格の高騰に対応できること

2つ目は、仕入れ価格の高騰にも対応できる点です。ABLは在庫を担保としているため、仕入れ価格が高騰するということは在庫の価値も同時に高まります。そして在庫の価値が高まることで担保の価値が高まることに繋がるため、その分融資可能額も高くなります。そのため、増えた融資額で事業を拡大しつつ新たに商品を仕入れることもできるため、仕入れ価格が高騰しても対応できることがメリットとなります。

3.在庫が多いほど融資枠が広がること

3つ目は、在庫が多いほど融資枠が広がる点です。処分に困り、抱える在庫が多くても、ABLではそれが担保へと代わります。そして「在庫が多い=金融機関への担保が多い」ことになるため、在庫が多ければ多いほど融資枠が広がることがメリットとなります。

デメリット

一方、デメリットは3つほどあります。

1.様々な手数料がかかること

1つ目は、様々な手数料がかかる点です。在庫や売掛金を担保とするための動産・債権譲渡登記の手数料や、在庫管理・モニタリングといった管理手数料などが掛かってきます。そして、コンサルティングに外部の専門家に委託しなければならなくなった場合、専門家の依頼料も必要となってきます。そのため、こうした様々な手数料がかかることは、通常の融資よりも負担が大きくなるかもしれないことがデメリットとなります。

2.損失が出る可能性があること

2つ目は、損失が出る可能性がある点です。いくら在庫が担保になるといっても、過剰に在庫を抱えすぎたために売れ残り、処分するか叩き売りをするしかなくなる可能性があります。そのため、在庫が期待以上に販売できず売れ残った場合は、損失が出る可能性があることがデメリットとなります。

3.定期的に報告しなければならないこと

3つ目は、定期的に報告しなければならない点です。コンサルティングを受ける以上、動産状況の定期的な報告をすることになります。報告をスムーズに行えるよう社内体制を整備する必要もありますし、時間に余裕を持たせる必要も出てきます。そのため、時間に余裕がなければ在庫の管理だけで精一杯になるかもしれません。したがって、まず時間に余裕を持たせられるかどうかを秤にかけつつ、計画的に利用する必要があります。

ABLで担保とする在庫の注意点について

ABLでは在庫を担保として融資を受けます。ただし、その在庫について5点ほど注意しなければならないことがあります。

それぞれ、どのように注意していけばいいか見ていきましょう。

1.評価ができる動産であること

1つ目は、評価ができる動産であることです。在庫であればどのようなものでもよいわけではなく、評価ができる在庫であることが望ましいです。例えば、物理的劣化(商品が破損していないか)がないこと、機能的劣化(新技術・機能の台頭により生産性が落ちていないか)がないこと、経済的劣化(需要が落ちてきていないか)がないこと等が評価できる在庫であるといえます。

2.換金価値があること

2つ目は、一定水準以上の換金価値があることです。評価ができても価値が低ければ、十分な融資を受けることは難しくなります。そのため、一定水準以上で換金可能な在庫であることが望ましいです。

3.流動性があること

3つ目は流動性があることです。流動性が高ければ、市場で売買しやすいため担保としての評価が上がります。そのため、担保として提供する在庫はある程度流動性があることが望ましいです。

4.管理が容易であること

4つ目は在庫の管理が容易であることです。ABLではモニタリングによる定期的な報告があるため、スムーズに報告が行えるよう管理が容易である在庫が望ましいです。また、報告が遅れたりすると、管理能力について疑問視されることもあるため、管理体制をしっかりすることも大切です。

5.不良品でないこと

5つ目は、在庫に不良品がないことです。そもそも、商品が不良品であれば通常営業においてもメリットもなく、担保としての価値も見出すことが出来ません。ABLの利用を考慮しているのであれば、在庫の中に不良品がないかしっかり確認しておくとよいでしょう。

ABLのまとめ

今まで企業にとって、担保として提供できる不動産を有していない場合、融資が受けられないだけでも大きなリスクを背負っていました。しかし、近年では在庫が担保となるABLが日本でも認知されてきたため、不動産を有していなくても融資が受けられるようになりました。また、今までの融資のように「返済したら終わり」とはならず、返済後も定期的なモニタリングを通じ、在庫等の詳細な状況を金融機関と共有することで、安定した資金の調達が可能です。

今まで、管理コストに繋がりやすく、悩みのタネとなっていた在庫が資金調達の一つの手段となったため、もしも抱えている在庫が多ければ、ABLの利用を検討してみてはいかがでしょうか。