資金調達に関わっていると、日本の中小企業経営者の「お金に関する知識」が不足しているように感じられてなりません。 もちろん、経歴や業種によって大きな差がありますし、本業に注力されている結果だと思います。しかし、私が思うのは「あまりにも情報が氾濫している」という事です。インターネットが普及した現代において、自身の利益のために平然と間違った情報を広める者や意図していない行動を取らせようとする人間が少なからず存在するのです。 そしてそれらは一目見ただけでは判断がつかない事が多々存在するのです。今回はそういった情報に振り回されないよう、資金調達の基礎から応用まで幅広くみていこうと思います。

Contents

資金調達とは、企業が経済活動を行う為の資金を外部から得る事。

資金調達とは、企業が活動資金を外部から調達する事を指します。エクイティ(直接金融)とデット(間接金融)と呼ばれる二つの種類がありますが、「投資を受ける」もしくは「融資を受ける」というのが基本的です。他にもIPO(株式の新規公開)や在庫・債券の売却などによる資金確保も手法の一つです。

資金調達とは、企業が活動資金を外部から調達する事を指します。エクイティ(直接金融)とデット(間接金融)と呼ばれる二つの種類がありますが、「投資を受ける」もしくは「融資を受ける」というのが基本的です。他にもIPO(株式の新規公開)や在庫・債券の売却などによる資金確保も手法の一つです。

資金調達を考える前に頭に入れておくべき事。

資金調達という言葉に関して「創業時の投資を受ける事」と受け取る人間と「運転資金の確保」と考える方がいると思います。 どちらも資金を得る事に違いはありますが、利用できる制度や適切な仕組みは大きなちがいがあります。 後者で言えば資金調達の相談で多いのが「銀行で融資を断られた」「入金の予定日がずれ込んだ」という内容です。 資金調達が必要になってしまった段階で日本人の経営者の多くが考える事が「銀行融資を受ける」という事です。これは間違った事ではないのですが、ヒアリングをしていくと「銀行融資以外の方法を知らない」という事なのです。 仮に、銀行融資以外の手法を知らないのであれば、「銀行との付き合い方」は最低限心得ておく必要があります。 融資を受けやすい銀行とそうでない銀行が何銀行であるか、ご存知でしょうか?実はぞれぞれの銀行によって得意分野・不得意分野があり、それぞれに付き合い方があるのです。 あなたの利用している銀行は、困った時に助けてくれる銀行でしょうか?

資金調達という言葉に関して「創業時の投資を受ける事」と受け取る人間と「運転資金の確保」と考える方がいると思います。 どちらも資金を得る事に違いはありますが、利用できる制度や適切な仕組みは大きなちがいがあります。 後者で言えば資金調達の相談で多いのが「銀行で融資を断られた」「入金の予定日がずれ込んだ」という内容です。 資金調達が必要になってしまった段階で日本人の経営者の多くが考える事が「銀行融資を受ける」という事です。これは間違った事ではないのですが、ヒアリングをしていくと「銀行融資以外の方法を知らない」という事なのです。 仮に、銀行融資以外の手法を知らないのであれば、「銀行との付き合い方」は最低限心得ておく必要があります。 融資を受けやすい銀行とそうでない銀行が何銀行であるか、ご存知でしょうか?実はぞれぞれの銀行によって得意分野・不得意分野があり、それぞれに付き合い方があるのです。 あなたの利用している銀行は、困った時に助けてくれる銀行でしょうか?

とは言っても、銀行が一番身近な金融機関であるのは間違いありません。 問題は銀行で融資を受けるには条件がある。ということです。 銀行の審査は一ヶ月前後の時間が必要です。そして、返済能力がない場合には無担保・保証人なしでは難しいのが現状なのです。 そうなれば、銀行以外の資金調達方法を知っておくことは、経営者の義務であるとも言えます。まずは銀行との付き合い方を知り、保険として常に資金調達の準備をしておくことが重要なのです。

資金調達に関する基礎知識

代表的な資金調達方法を見て行く前に、資金調達に関する基本的な知識を確認していきます。会社というのは存在そのものに価値があります。 事業を開始して、登記をし人を雇い資金を調達する中で、大きな資金が動いています。何が言いたいかというと、会社の中にはお金になるものが多くあるという事です。 それらを使えば資金が発生します。それを狙った人間も出てきます。資金調達の方法と、契約内容を知っていないというのは、それだけ危険なことなのです。

代表的な資金調達方法を見て行く前に、資金調達に関する基本的な知識を確認していきます。会社というのは存在そのものに価値があります。 事業を開始して、登記をし人を雇い資金を調達する中で、大きな資金が動いています。何が言いたいかというと、会社の中にはお金になるものが多くあるという事です。 それらを使えば資金が発生します。それを狙った人間も出てきます。資金調達の方法と、契約内容を知っていないというのは、それだけ危険なことなのです。

エクイティとデット

まずは、冒頭でも話した、エクイティとデットの違いに関して見ていきます。 エクイティファイナンス、デットファイナンスというのは簡単にいうと、融資(外部の金融機関)ベースなのか自己資本ベースなのかという事です。

融資、つまりデットによる資金調達はいわゆる借り入れがメインです。響は良くないかもしれませんが「会社が自分のものである」という部分が大きなメリットに他なりません。 その点エクイティというのは、株式発行や、個人投資家・ベンチャーキャピタルから出資を受けることがメインであります。

当たり前ですが、投資家達も慈善事業ではないので、それなりの見返りを求めます。最近よく聞くようになった「エンジェル投資家」というのも響は良いものの、基本的には株式や転換社債などを見返りに投資をするのです。 株式を渡すというのは、会社の経営権の一部を譲渡することになります。

デッドでの資金調達で必要な三つの要素 属性

属性とは、申込人の過去、現在に至る職業や年収、家族構成、犯罪履歴などを総称した事を指す。 また、既存取引先においては、取引中の対応や、言動なども、交渉履歴や音声案内で残してあり既存客についても追加融資などの際に参考にし、属性判断を行う。

財産 財産、ここでいう財産とは主に不動産や現預金(定期預金)を指す事が多い。これは、金融機関が個人及び法人ともに、財産目録を作成し、どの程度の与信付けを行うかの審査の際に一番重要視する財産となる。 故に不動産所有を多く持っている人は、大口の借入を起こす事が可能になる。

与信 与信とは、申込人の過去、現在に至る金融機関での取引履歴(手形・小切手取引を含む)の状況を勘案し、申込人への貸付金の上限金額を決める際に使う。 この与信を付ける際に、申込人の属性が財産状況を勘案し、金額を決定する。金融機関では与信を付ける行為を審査にかけるなどの言葉で利用する。

借りる・貰う・作る・変える

上記で触れたように、資金調達には基本的に「借りる」と「貰う」があります。その他にも強いて言うならば「作る(売る)」「変える」というような手法で資金を手にすることが可能です。 以下の資金調達方法一覧の中で説明していきますが、「作る」というのは、今ある資本を売却することで資金を手にいれること。「変える」というのは支払期日や契約内容の変更をすることで擬似的に資金を調達することを指します。

現行資金調達方法一覧

以下で基本的な資金調達方法を見ていきます。自身の状況に応じて最適な資金調達方法を利用する事が大切です。それぞれの手法の知識をしっかりと頭に入れ、自身の会社にとって為になる資金調達を計画しましょう。

公的融資関連

公的融資制度とは、国や地方自治体主体の創業者向けの融資制度です。 中小企業や個人事業主、開業予定者を対象に、国や地方自治体などが設けた融資制度の総称を公的融資制度と呼びます。主に日本政策金融公庫や信用保証協会が代表的な機関であり、比較的年利が低い事が特徴です。

日本政策金融公庫

政策金融を実施するために「セーフティ貸付」「新企業育成貸付」等を実施しています。利率は高くても3.0%(担保なしの場合)ほどで市中銀行に比べると圧倒的に低く設定されています。

信用保証協会

借入を希望する企業の保証人としての役割を果たします。保証協会が保証を承諾すると、政府系金融機関や市中銀行から借入がしやすくなります。ただし、保証協会自体が融資を実施しているわけではありません。あくまで「保証」の機能を担います。

金融機関関連

金融機関からの資金調達はデッド(借入)が基本です。都市銀行をはじめ、地方銀行、第二地方銀行などがあります。また、信用金庫や信用組合といった地域に根差した金融サービスを提供する組織が該当します。

ただし、一口に金融機関と言ってもその特徴は異なり、審査や貸出条件も全く違います。借入先を見極めないと、長期的な経営に支障をきたす可能性もあるので注意しましょう。

メガバンク(都市銀行)

全国に展開をしている金融機関で、その知名度は高いです。個人・企業向けに多数の金融商品をそろえており、金融機関の中では金利は低く設定される傾向にあります。しかし、審査が厳しい一面を持っており、決算書等の財務状況が芳しくない企業は融資が断られる可能性も高くなっています。

地方銀行

各都道府県に1行、または2行ある金融機関で、一定の範囲で知名度が高いです。扱っている金融商品はメガバンクと同様のものが多いですが、メガバンクよりも金利が高い傾向にあります。ただし、財務諸表だけで融資を判断せず、経営者の理念やビジネスモデル等も加味して審査を行ってくれる特徴があります。

信用金庫

融資の対象を「貸出金額9億円以下」と、中小企業に絞った金融機関と言えます。銀行業とは一線を画しており、地域社会の利益を優先して事業展開がされていることが特徴です。審査も優しく貸借対照表や損益計算書等の書類だけで終えられるケースも多いです。

信用組合

信用金庫よりもさらに対象を「貸出金額3億円以下」と、小企業に絞った金融機関です。こちらも地域社会の利益を優先していることが特徴です。審査が優しく組合員であれば好条件での借り入れも可能です。

助成金関連

助成金とは、国や地方自治体から返済不要で調達できる資金のことです。ただし、助成金を取得するには、各組織が定める条件を満たす必要があります。代表的な助成金には経済産業省が実施している「創業・第二創業促進補助金」や、厚生労働省が実施している「雇用関係助成金」があります。助成金の獲得には、時間こそかかるものの、返済不要であるため条件を満たしている場合は申請することをおすすめします。

経済産業省関連の助成金

日本経済を活性化することを目的に、新規事業者に対して助成金制度を整えています。毎年一定数の募集を行っているため、条件を満たせば助成金を受けることも可能です。

厚生労働省関連の助成金

日本国民の雇用の安定を図ることを目的に、雇用を提供する事業者に対して助成金制度を整えています。「従業員の雇用維持を図る助成金」など、いくつかの助成金があります。

地方自治体の助成金

各都道府県・市区町村が主体となって助成金制度を整えているケースもあります。代表的な制度に「東京都創業助成事業」などがあり、それぞれの条件を満たせば助成金を受けることが可能です。

投資関連

投資関連の資金調達には、投資ファンドやベンチャーキャピタルからの資金調達があります。欧米では主流の資金調達方法ですが、日本ではようやく定着しつつある方法と言えます。投資の場合は返済の必要がないため事業を有利に進められますが、一方で投資を希望する経営者は多く、競争倍率は高いです。投資家に認められる事業内容でなければ、投資関連での資金調達は難しいと言えるでしょう。

投資ファンド

金融商品を投資対象として投資をする組織です。組織によって投資対象が上場株式などの「市場性があるもの」と、非上場株式などの「非常性がないもの」に分かれます。その投資対象によって、ヘッジファンド、ベンチャーファンド(ベンチャーキャピタル)、企業再生ファンドなどと呼ばれることもあります。

ベンチャーキャピタル(VC)

投資ファンドの1つで、将来性のあるスタートアップ企業等に投資する組織です。大手銀行・投資会社等が母体となっている場合が多く、資金面だけでなく経営面・人材面等のサポートも受けられます。

株式関連

株式関連の資金調達は、自社株式を発行し株主に買ってもらう資金調達方法です。株式の割当方法は「株主割当」「第三者割当」「公募」の3つに分かれます。発行元の「会社に人気がある」、「引受人がいる」場合には、すぐに資金調達が可能です。しかし、必ずしもすぐに引受人が見つかるとは限らないので注意が必要です。

株主割当

既存の株主に対して新株を発行する方法です。買付人が決まっていれば、確実に資金調達ができるメリットがあります。

第三者割当

株式発行会社にゆかりのある人物、企業、金融機関等に株式を発行する方法を言います。資本提携を強める場合等によく利用されます。

公募

一般的に指す「株式売買」に相当します。株式市場を通じて、広く投資家を募る方法です。多くの投資家に募集を掛けることが可能です。

個人投資家関連

事業経営をしている傍らで、個人投資家(エンジェル)として活動をしている方もいます。この個人投資家からも資金調達は可能です。最近では経営者と個人投資家のマッチングサイト、イベントが増えています。しかし、インフラは整いつつありますが、実際は個人投資家に巡り合うことは少ないです。また、会うことができても事業内容が魅力的でないことから、投資を受けられないこともあります。事業内容に魅力があれば、個人投資家から声をかけてくるケースもあるようです。

クラウドファンディング関連

クラウドファンディングは、近年世界中で注目されている資金調達方法です。事業経営者はインターネット上に、サービスや商品内容を説明します。そして、それに興味を持った資金提供者が、購入、寄付または投資・融資をするサービスです。日本国内でもいくつかのクラウドファンディングサイトがオープンしており、将来的には有力な資金調達方法になると期待されています。

寄付型クラウドファンディング

社会的に意義ある活動をしている団体・組織のために行われるサービスです。出資者に対してリターンをする必要はありませんが、その代わり、活動による利益を社会に還元することが求められます。

金融型クラウドファンディング

「投資型クラウドファウンディング」「融資型クラウドファウンディング」と呼ばれることもあるサービスです。出資を受けた企業は、出資者に一定の金銭的還元を行う必要があります。

購入型クラウドファンディング

金融型と同様で、出資を受けた企業は出資者にリターンを必要とします。ただし金銭でのリターンではなく、一定の商品・サービスによって還元をします。

ソーシャルレンディング関連

ソーシャルレンディングは、運用会社が経営者に貸出をして、その資金を投資家から募る資金調達方法です。イメージとしては、投資信託に近い方法と言えるでしょう。投資信託との違いは、投資信託は株式の売買ですが、ソーシャルレンディングは「融資」になる点です。比較的低金利で借り入れできるため、短期間の資金調達としては重宝するでしょう。

マーケット型ソーシャルレンディング

運営会社が借主を募り、融資を希望する企業の金利を貸主が決定する方法です。需要(借主)と供給(貸主)のバランスにより、金利がタイムリーに変動する特徴があります。

オークション型ソーシャルレンディング

借主が事業内容等を明かし、貸主(入札者)が希望利率をつける方法です。入札された中で一番低い金利をつけた貸主が、借主に貸付権利を得ます。

貸付型ソーシャルレンディング

運営会社が借主を審査して金利、金額等を設定します。貸主は、その融資条件を見て、いくら貸し付けるかを決定する方法です。

その他(在庫処分・契約変更・知人からetc)

その他の資金調達方法としては、例えば在庫処分があります。通常価格よりも安価にはなりますが、在庫処分をすることで資金調達が可能になります。また、在庫の維持費用がかからなくなるため、キャッシュアウトを防ぐこともできるでしょう。また、仕入先・販売先との契約変更をするのも1つの手です。仕入先への支払い時期を遅らせてもらうように交渉しつつ、販売先へは資金回収の時期を早めてもらえるように交渉をします。これによってキャッシュフローの改善が可能です。

他に、家族・知人からお金を借りるのも資金調達手段でしょう。創業間もない時期など、資金の調達先に当てがないなら、まずは身内からお金を借りるのも有効な手段です。最後にファクタリングもあります。これは売掛金などの資産を事業者が買い取る手段を言います。最短即日で現金を手に入れられるので、すぐに資金が必要な経営者には有効な手段です。

資金調達のステップ(優先順位)

最後に資金調達のステップについて見ていきましょう。正しくステップを踏むことで、資金調達を確実なものにできます。各ステップの内容を確認して、自社の条件に合う資金調達方法を選べるようになりましょう。

資金調達ピラミッド

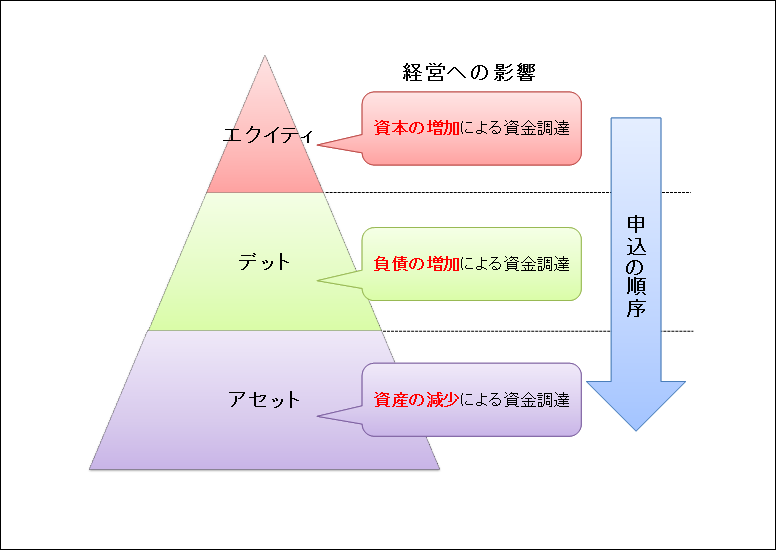

資金調達はエクイティ、デット、アセット(資産売却)の三種類があります。そして、それぞれの関係を示したモデルを「資金調達ピラミッド」として定義づけています。

このモデルでは、上位(三角形の先端)ほど調達する資金の質が優れていることを表しています。ここで言う「質」とは、その資金調達によって経営を逼迫させる度合いを言います。したがって、エクイティであれば経営を逼迫させる度合いが少なく、デットは調達先にもよりますが程度、アセットが高くなっています。そのため、なるべく株式公開、融資、資産売却の順に資金調達をすることがオススメです。

※エクイティはどうしても敷居が高く、銀行融資などのデットから考えられるのが一般的なのが現状です。

それぞれの調達手法の条件

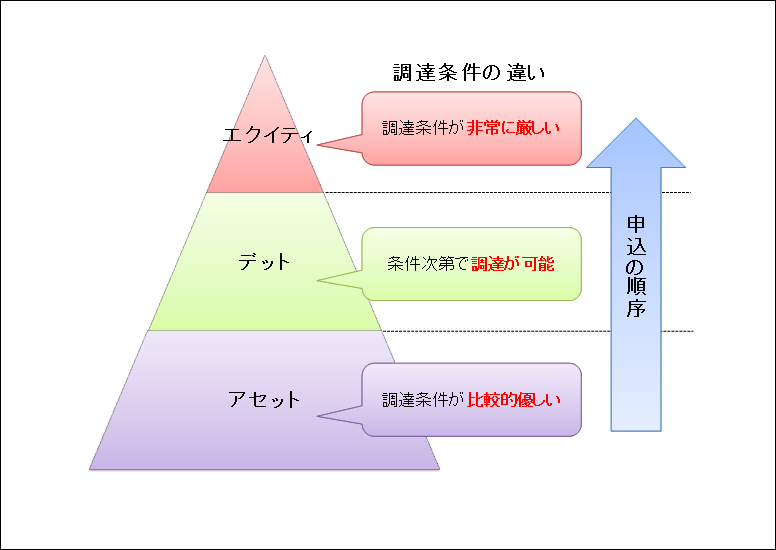

すでに「5.1 資金調達ピラミッド」で説明したとおり、資金調達の方法には3つの種類があります。ただし、全ての企業が自由に資金調達方法を選ぶことはできません。この理由はそれぞれの手法には、貸出条件等が決められているからです。また、資金調達までに時間等がかかるため、企業経営者の経営状況によっても選択できる手法が限られるからです。

そして、この関係性を「資金調達ピラミッド」を使って表すと次の通りになります。

このように資金調達の条件を見ると、アセットの方が企業経営者に有利で、その次にデッド、そしてエクイティが最も困難になっています。特に株式公開ともなると、数年間の事前準備が必要になることも珍しくありません。そのため、現実的な資金調達方法は、デットまたはアセットによるのです。このように、それぞれの資金調達の「質」や「条件」を見極めて、自社に合った適切な手法を選ぶ必要があります。

資金調達方法ごとの調達までに要する時間

企業経営において、「時間」は経営資源の1つに数えられるほど貴重なリソースです。時間が多いほど選択肢は広がりますが、少なければ限られた選択しかできません。これは資金調達でも同じことで、エクイティとなると数年の歳月を掛ける必要もあります。そこで調達方法ごとに、調達までに要する時間をお教えします。

エクイティで資金調達するのに要する時間

新規で株式公開をする場合は、数年の歳月を経て上場基準等を満たすようにする必要があります。また、増資であっても株主総会決議を経る必要があるため、数週間の期間が必要です。すでに個人投資家・ベンチャーキャピタルと良好な関係が築けていれば急な資金調達も可能かも知れませんが、現実的とは言えないでしょう。

デットで資金調達するのに要する時間

融資を希望する金融機関と金融商品によって資金調達までの時間は大きく変わります。政府系金融機関や信用保証協会、メガバンクは調達までに時間がかかる傾向が強いです。一方、地方銀行や信用金庫・信用組合の場合は資金調達までの時間が短く済む傾向にあります。また、金融商品が無担保融資よりも担保ありの融資の方が資金調達までの時間が早く、普通貸付よりもビジネスローンの方が早いなどの特徴があります。

アセットで資金調達するのに要する時間

売掛金や在庫等があれば、アセットによる資金調達の可能性は高いです。最短で即日調達の可能性もあり、資金調達に困る企業経営者を救ってくれるケースが多いです。ただし資産売却をする場合、買主が見つかるまでに時間を要することもあります。

このようにもし資金調達までの時間がないのであれば、デットまたはアセットによる調達を考えた方が良いでしょう。

債務超過・未払い税金の有無

特定の資金調達を利用する条件として、債務超過の有無、未払い税金の有無を審査する出資者・貸出主もいます。こうした審査をする理由は、事業の安定性や将来性、また貸出の返済可能性等を判断する必要があるからです。

自社の債務状況、未払い状況を加味した上で資金調達方法を選ぶことが重要です。以下に、この観点の資金調達方法ごとの可否をまとめます。

エクイティの債務状況による資金調達の可否

株式公開をするにあたって債務超過等を起こしていると、上場基準を満たせません。また優れたスタートアップ企業が債務超過であれば、投資家が出資をする可能性がありますが、基本的には財務の健全性が掛けるためエクイティは不可能でしょう。

デットの債務状況による資金調達の可否

債務超過・未払い税金がある場合、デットによる資金調達は困難です。これは融資をした結果、そのお金が債務の返済に充てられる可能性があるからです。この結果、金融機関は貸付金を回収できません。こうした「返済不能」状態を嫌い、貸出を行わないケースが多いです。

アセットの債務状況による資金調達の可否

債務超過・未払い税金の有無に関係なく、アセットを利用することが可能です。ただしアセットを利用しても債務状況が良好にならない場合は、売掛金等の回収が困難になるため「審査落ち」になる可能性もあります。

このように債務超過・未払い税金があると、基本的にどの資金調達方法も困難になります。その中でも唯一、アセットによる資金調達の可能性が残っているので、こちらを利用することがオススメです。

新規事業の有無

貸出主や出資者が、企業に資金を貸す(または出資する)理由は「利益を得る」ためです。これはビジネスなので当たり前で、利益が見込めない出資等は滅多にありえません。

しかし場合によっては、「企業を育てる」ために融資・出資をするケースもあります。つまり、「新規事業であること」が資金調達の条件になっていることがあるのです。そこでどのような資金調達方法で、新規事業の有無を重視しているかまとめます。

エクイティ:新規事業の有無による資金調達の可能性

新規事業の有無がエクイティに影響を与えることは少ないです。新規事業の内容が優れている場合は、ベンチャーキャピタルやファンドによる投資が見込めます。また、新規事業でない場合でも、利益が見込める企業は投資対象となるので資金調達の可能性があるといえます。

デット:新規事業の有無による資金調達の可能性

借主が新規事業であるかどうかは、少なからず影響があります。もし新規事業であるなら政府系金融機関による「創業支援融資」を利用することが可能です。また民間金融機関も新規創業者向けに融資を実施しているので、それらを利用することもできるでしょう。しかし、普通貸付などは事業実績がないために断られる可能性もあります。

アセット::新規事業の有無による資金調達の可能性

新規事業の有無が影響を与えることは、あまりありません。ファクタリングであれば売掛金などの売上債権があることを確認できれば問題ないでしょう。しかし、資産売却・不動産売却などは資産自体を保有していることが少ないため、利用することができないこともあります。

担保の有無

資金調達方法の中でも、返済を求めるデットの場合は「担保」が重要です。担保とは、簡単に説明すると「万が一返済不能状態に陥った場合に、貸主への返済財源となる資産」のことです。こうした資産としては、土地や事務所等の不動産が多いです。

ただし、企業の中では担保となりうる資産を持っていない可能性もあります。そこで資金調達をする上で担保の有無についてまとめるので、自社の状況に合う手法を選ぶといいでしょう。

エクイティにおける資金調達と担保の関係性

株式公開に担保の有無は関係ありません。したがって仮に担保があったとしても、出資を受けることはできません。

デットにおける資金調達と担保の関係性

銀行等の金融機関から融資を受ける場合、担保の有無は多大な影響を与えます。仮に担保がある場合、通常よりも審査に通りやすいほか、借入金利等も引き下げることができます。しかし、担保がなければ融資に断られやすく、借入条件も厳しくなるでしょう。中には担保を求められないビジネスローンなどもありますが、それでも担保があると有利に進められることに変わりありません。

アセットにおける資金調達と担保の関係性

ファクタリングや資産売却でも担保は関係ありません。取引の対象になる資産を保有しておく必要があります。

資金調達と銀行との関係性

資金調達は借主と貸主の2者間で終わる方法もあれば、多くのファクターを巻き込む株式公開のような方法もあります。特に、日本のビジネスでは「銀行との関係」は切っても切り離せないものです。したがって、資金調達をする上では銀行の存在が大きな影響をもたらすこともあります。

そこで、資金調達方法ごとに銀行がどう影響するかを確認します。なるべく早く済ませるには銀行との関係性が低いものを選ぶこと重要です。

エクイティにおける銀行との関係性

株式公開をする上で、銀行の存在は大きな影響を与えます。ただし、銀行員と良好な関係が築けていれば、心強い味方となってくれるに違いありません。

デットにおける銀行との関係性

どの借入先を使うにしても、将来的に銀行の影響を受けることになります。なるべくなら、政府系金融機関やメガバンク等から借入をするように心がけるといいでしょう。最初のうちに信用金庫や信用組合から借入をしていると、将来的に銀行からの融資が難しくなる可能性もあるので注意が必要です。

アセットにおける銀行との関係性

銀行の存在は関係ありません。ファクタリングや資産売却をしても銀行に気づかれることはないでしょう。しかし、融資を受けているにも関わらず資産売却等をすると、後になってトラブルが起きる可能性もあるため注意が必要です。

経営に関する書類の有無

資金調達を受ける上で、出資者や貸主は財務諸表や事業計画書等を確認します。この理由は書類を確認して、資金を貸したり、出資したりするだけの価値があるかを判断するからです。ただし企業経営者によっては、これらの書類をすぐに用意できないかもしれません。そこで資金調達毎の書類の必要性、また代表的な書類についてまとめておきます。

エクイティでの必要書類のまとめ

株式公開等の投資を受けるためには、多くの書類を用意しなければなりません。例を挙げれば決算書類、事業計画書などが必要になります。また、定款を定めたり、監査を受ける必要もあります。こうした手続きが必要なため、資金調達までに時間がかかる原因にもなっています。

デットでの必要書類のまとめ

金融機関から資金調達を受ける場合にも多くの書類が必要です。例えば、事業計画書や決算書類が必要になるでしょう。また、担保が必要ならそれを証明する書類、事業経営を行っていることを証明する書類なども必要です。融資の種類によって変わるので、その都度、確認を取りましょう。

アセットでの必要書類のまとめ

資産売却やファクタリングでも複数の書類が必要です。具体的には事業を証明する書類や、債権を証明する書類、取引を証明する書類などがあります。資産売却なのかファクタリングなのか、利用するサービスによって必要書類が変わるので詳しく確認をしましょう。

まとめ

資金調達方法の基本から、具体的な資金調達のステップまでを見てきましたがいかがでしょうか。一口に資金調達と言っても、その種類は幅広く、また複雑だとご理解いただけたと思います。そのため、資金調達でお困りの際には、当ページをご覧いただければ迷うことが少なくなるでしょう。

なお、企業経営者お一人お一人に、具体的なオススメの資金調達先を紹介できていないことが残念です。そこで、個別ページにして、より具体的な資金調達先を紹介しています。そちらも併せてご確認いただければと思います。